Tag: usługi finansowe

Usługi faktoringowe – do kogo są adresowane?

Zwykło się uważać, że faktoring to droga forma finansowania biznesu, a przez to zarezerwowana wyłącznie dla dużych podmiotów. Czy to powszechne przekonanie ma cokolwiek...

Przyszłość usług finansowych 2022 – najnowsze dane

Przyszłość usług finansowych 2022 - najnowsze dane. Co się dzieje, gdy wymagania klientów przewyższają możliwości firmy? Z tym pytaniem zmagają się instytucje finansowe (FSI),...

Tylko 42 proc. liderów firm deklaruje, że ma wystarczają wiedzę o...

Kiedy na świecie blockchain zbliża się do szczytu popularności, jak informuje Deloitte – powszechność tych rozwiązań w Europie Środkowo-Wschodniej wciąż jest niewielka. Ponad połowa...

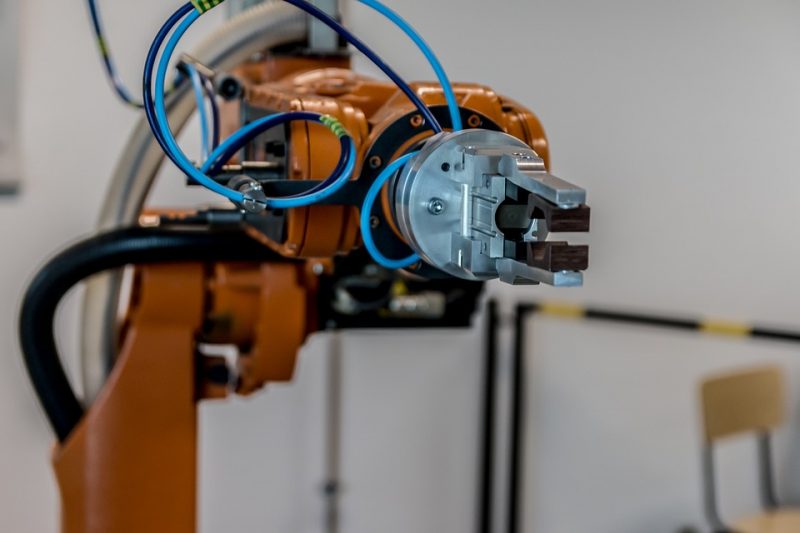

Robotyzacja zabierze nam pracę – na początek usługi finansowe

Jak informuje "Puls Biznesu" powołujący się na badania A.T. Kearney i Arvato, sektor finansowy wydaje na automatyzację procesów najwięcej na świecie, a same inwestycje...

XVIII edycja konkursu „Bank Przyjazny dla Przedsiębiorców”

24 listopada 2017 - Bank Przyjazny dla Przedsiębiorców jest organizowany przez Fundację „Instytut Badań nad Demokracją i Przedsiębiorstwem Prywatnym”, działającą przy Krajowej Izbie Gospodarczej.

W...

Powrót na ukraiński rynek

W I półroczu br. mieliśmy do czynienia z prawdziwym boomem eksportu na Ukrainę – donosi instytucja płatnicza AKCENTA. Według danych GUS w tym okresie...

Polskie firmy liczą na współpracę z Chinami

W 2013 roku chiński prezydent Xi Jinping zapowiedział utworzenie Nowego Jedwabnego Szlaku, łączącego Chiny z europejskimi wybrzeżami Atlantyku. Wrota do Europy Zachodniej mają znajdować...

Rynek polskich pożyczek

Początek grudnia 2016 r. przyniósł branży pożyczkowej w Polsce zupełnie niespodziewany projekt ustawy, układający na nowo reguły jej funkcjonowania. Efekt zaskoczenia dodatkowo wzmocnił fakt,...

Gdzie szukać informacji o finansowaniu inwestycji w firmie?

Początek roku to niekiedy nowa strategia rozwoju firmy, z którą wiążą się nowe inwestycje. Te z kolei generują, często nie małe, dodatkowe nakłady kosztów....