Tag: inwestowanie w obligacje korporacyjne

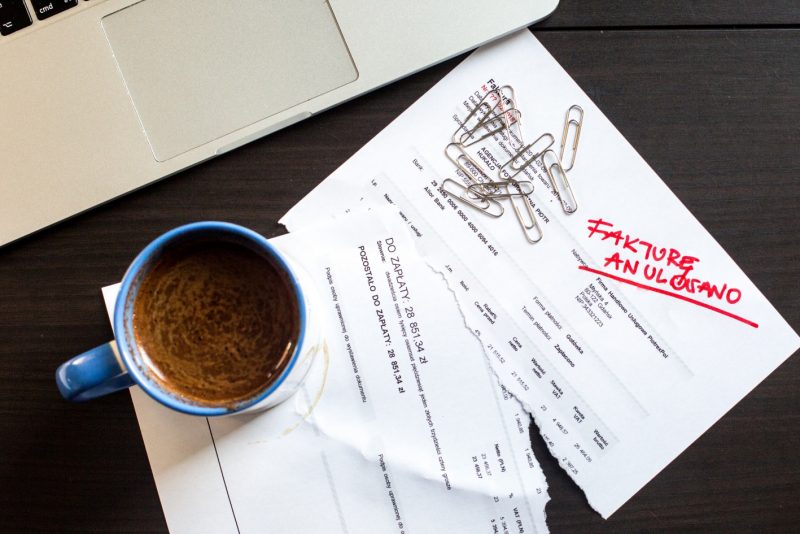

Faktury czy obligacje korporacyjne – w co lepiej zainwestować?

Tąpnięcia na Giełdzie Papierów Wartościowych są nieodłączną częścią tego rynku i inwestując należy brać je pod uwagę. Ostatnie problemy GetBack S.A. – dużej firmy...

Zyskowność spółek z punktu widzenia obligatariuszy

Cel inwestowania w obligacje korporacyjne jest oczywisty. Inwestorzy chcą zarabiać pieniądze. Na obligacjach można zarabiać zarówno dzięki wzrostowi ceny, jak i odsetkom. Skupmy się...