Choć zakup mieszkania jest dziś coraz trudniejszy, to nie znaczy, że rynek nieruchomości ogarnia stagnacja. Dziś mieszkania kupują głównie osoby w przedziale wiekowym 30-40 lat, a najdotkliwiej aktualna sytuacja rynkowa odbija się na młodych, którzy chcą opuścić „rodzinne gniazdo”. Jednak niesłabnącym popytem cieszą się zakupy inwestycyjne.

Jak wynika z raportu Barometr Metrohouse i Credipass za III kwartał 2022 r. zahamowanie pociągu z kredytami dotknęło przede wszystkim nabywców mieszkań z najmłodszego segmentu wiekowego. Zaledwie 11 proc. transakcji zakupu jest realizowanych przez kupujących poniżej 30-ego roku życia. Osoby rozpoczynające życie na swoim i myślące o zakupie mieszkania spotykają się z brakiem odpowiedniej zdolności kredytowej. Ponadto brakiem środków wymaganej wysokości na wkład własny. Jednak najbardziej boleśnie odczuwają wzrost stóp procentowych, które przekładają się na wysokość przyszłych rat kredytu.

Sytuacji nie poprawił także program rządowy „Mieszkanie bez wkładu własnego” wprowadzony w maju 2022 roku, który w praktyce nie jest dostosowany do aktualnej sytuacji rynkowej. Dlatego też w transakcjach po stronie nabywców dominują osoby między 30 a 40 rokiem życia (34 proc.). I w najbliższej przyszłości nie należy liczyć, że ta sytuacja ulegnie istotnym zmianom.

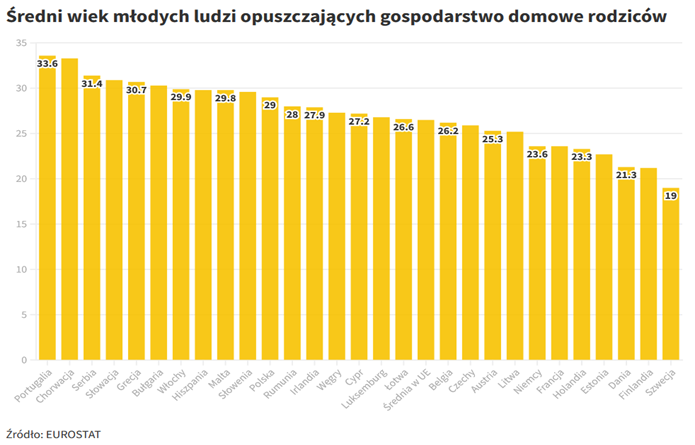

Kiedy Polacy opuszczają mieszkania rodzinne?

Jak wskazują badania EUROSTAT-u za 2021 r. Polacy opuszczają gospodarstwa domowe swoich rodziców w wieku 29 lat. Co oznacza, że jeżeli pogłębią się dotychczasowe zjawiska (drogie i niedostępne kredyty, rosnące ceny mieszkań, brak budownictwa społecznego i systemowych rozwiązań dla osób nabywających swoje pierwsze mieszkanie), można spodziewać się, że szybko dogonimy „liderów” tego rankingu. Innymi słowy takie kraje jak Portugalia czy Chorwacja, gdzie idziemy „na własne” w wieku 33 lat. Podobnie jak w Polsce sytuacja wygląda w Słowenii czy Rumunii. Ponadto też w Hiszpanii i we Włoszech, które uchodzą za kraj, gdzie mieszkanie z rodzicami doczekało się nawet odrębnego terminu „bamboccioni”.

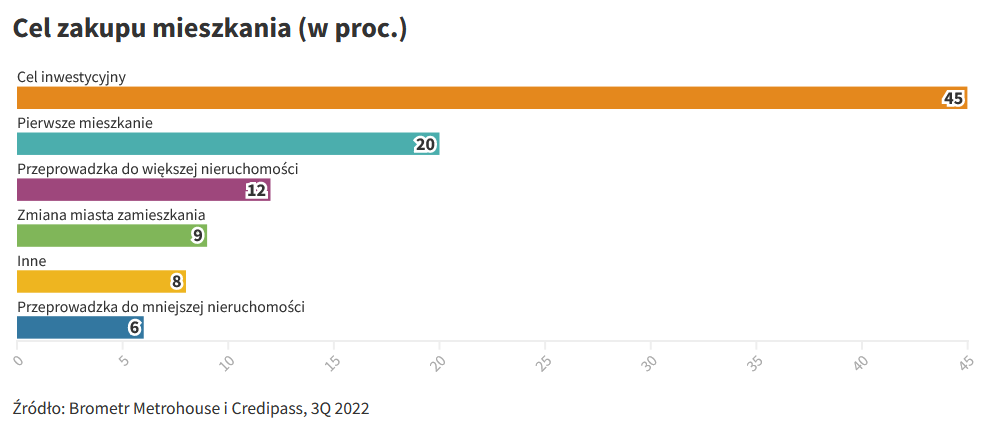

W raporcie Barometr Metrohouse i Credipass badania ankietowe wśród agentów nieruchomości pokazują, że w dalszym ciągu najczęstszym powodem zakupu nieruchomości są inwestycje. Odsetek klientów deklarujących zakupy inwestycyjne wzrósł do 45 proc. i jest to jeden z najwyższych wyników w ostatnich latach. Na drugim miejscu wśród powodów znajduje się potrzeba usamodzielnienia się i przejścia na swoje (zakup pierwszej nieruchomości). Taki powód podaje co piąty klient.

Wprawdzie zakupy inwestycyjne realizowane są przede wszystkim za gotówkę, ale nie brakuje zapytań dotyczących możliwości finansowania kredytem hipotecznym. Mając na uwadze obecną sytuację postanowiliśmy przyjrzeć się, czy i kiedy taki zakup na kredyt ma sens.

Mieszkanie na kredyt pod inwestycje – czy to dobra decyzja?

Jeszcze rok temu, pomimo pierwszych podwyżek stóp procentowych, rynek nieruchomości i kredytów hipotecznych rozgrzany był do czerwoności. To także okres, kiedy inwestowanie w mieszkania przy wsparciu kredytu było powszechne. Dziś mamy sytuację diametralnie inną. Wysokie raty kredytów, niska zdolność kredytowa i drożyzna skutecznie ochłodziły sytuację na rynku.

Z drugiej jednak strony mieszkania na wynajmem schodzą jak świeże bułeczki. Tak duży popyt związany jest z głównie z dwoma czynnikami. Przede wszystkim z ograniczoną akcją kredytową, a także wojną w Ukrainie i migracją obywateli tego kraju do Polski. Sytuacja ta wywindowała ceny wynajmu mieszkań. Spodziewany napływ kolejnej fali migrantów z Ukrainy zimą jeszcze bardziej wpłynie na rynek nieruchomości. Czy przy obecnie drogim kredycie i równocześnie wysokich cenach najmu opłaca się kupować mieszkania inwestycyjnie? To zależy.

Przykład:

Kupno mieszkania o wartości 400 tys. zł na kredyt, przy założeniu, że posiada się 20% wkład własny, oznacza comiesięczną ratę kredytu na poziomie ok. 2,5 tys. zł. Jeśli posiłkujemy się wkładem własnym o wartości 30% wówczas rata wyniesie ok. 2,2 tys. zł. Z kolei przy 40% wkładzie własnym rata obniży się do poziomu ok. 1,9 tys. zł. Analizując ceny wynajmu mieszkania w np. sypialnianych dzielnicach Warszawy takich jak Ursus czy Targówek, średnia cena za wynajem mieszkania wynosi nawet 2,8 tys. zł. Należy pamiętać, że wynajmując mieszkanie należy opłacić jeszcze podatek. To tylko jeden z przykładów, ale jasno pokazujący, że w zależności od wysokości wkładu własnego jesteśmy w stanie nadal zarabiać na wynajmie nawet jeśli będzie to zakup kredytowy.

Zatem klienci, którzy chcą kupić mieszkanie inwestycyjnie i finansować spłatę kredytu ceną za wynajem, powinni dobrze skalkulować taką transakcję. Przed wzrastającymi stopami procentowymi można się zabezpieczyć biorąc po prostu kredyt ze stałą stopą. Jednak należy pamiętać, że zawsze jest ryzyko, iż mieszkanie będzie stało puste i nie będzie na siebie zarabiało. Jeśli jednak ma się wolne środki finansowe i szuka się bezpiecznej możliwości ich ulokowania i zabezpieczenia się przed szalejąca inflacją to jest to rozwiązanie dla takich osób. Długoterminowo, jeśli nawet ceny za wynajem unormują się, albo nawet nieznacznie spadną to równocześnie należy spodziewać się także spadku stóp procentowych. Koszt kredytu zatem także się obniży.

Nie bez znaczenia są także zmiany społeczne, w szczególności, jeśli chodzi o młodych Polaków. Coraz częściej nie są oni zainteresowani zakupem mieszkania, tylko właśnie wynajmem. Daje im to większą elastyczność, jeśli chcieliby zmienić miejsce zamieszkania, czy choćby dzielnicę, w której mieszkają. Może to oznaczać, że w przyszłości zapotrzebowanie na lokale na wynajem będzie nadal na wysokim poziomie.

Źródło: Barometr Metrohouse i Credipass