Ministerstwo Finansów udzieliło wyjaśnień odnośnie tego, kto w ramach rocznego rozliczenia PIT za 2022 rok otrzyma w 2023 roku zwrot podatku, a kto będzie musiał dopłacić podatek dochodowy.

Zmiany w PIT w 2022 roku

W Niskich Podatkach pozostały wszystkie korzystne zmiany ze stycznia 2022 r. w tym m.in.: wyższa kwota wolna (30 tys. zł) i 32-proc. podatek dopiero od nadwyżki ponad 120 tys. zł rocznie.

Rozwiązania, które już w skali roku 2022 pozwoliły zauważyć obniżenie obciążeń podatkowych:

- obniżyliśmy stawkę PIT z 17 proc. do 12 proc. dla wszystkich podatników na skali (pracowników, zleceniobiorców, emerytów, przedsiębiorców),

- przedsiębiorcom, którzy nie mogą korzystać z obniżonej stawki PIT umożliwiamy limitowane odliczenie składki zdrowotnej,

- dajemy możliwość powrotu na skalę przedsiębiorcom, którzy wybrali podatek liniowy lub ryczałt,

- likwidujemy tzw. ulgę dla klasy średniej i mechanizm „rolowania zaliczek”,

- od 2023 r. uelastyczniliśmy zasady stosowania kwoty wolnej, która jest dzielona nawet pomiędzy 3 płatników i stosowana również przy umowach zlecenia,

- wprowadziliśmy preferencyjne rozliczenie dochodów rodziców samotnie wychowujących dzieci

- wprowadziliśmy nowe preferencje prorodzinne,

- zwiększyliśmy wpływy dla OPP do 1,5 proc.,

- zabezpieczyliśmy dochody samorządów.

Od 1 stycznia 2022 r. weszły duże zmiany, kilka miesięcy później w lipcu dokonano kolejnych korekt, które zostały podzielone na dwa etapy: zlikwidowano tzw. ulgę dla klasy średniej i przesunięcie w czasie części zaliczek, a w zamian obniżono z 17 proc. do 12 proc. pierwszą stawkę na skali podatkowej.

Druga część reformy, która weszła od 1 stycznia 2023 r. jest bardzo istotna dla osób, które mają dochody z umowy zlecenia, lub uzyskują dochód z kilku źródeł. Zleceniobiorcy otrzymali bowiem z początkiem tego roku prawo rozliczania już na etapie zaliczek miesięcznych kwoty wolnej. Od tego roku podatnik może także swobodniej dysponować miesięczną kwotą wolną i może podzielić ją maksymalnie na trzech płatników.

Dzięki reformie zarobki na rękę osoby na płacy minimalnej są wyższe o 15 proc. w porównaniu do 2021, natomiast przy wysokich zarobkach obciążenie podatkiem i składką wzrosło w stosunku do 2021 r. Beneficjentami reformy są: pracownicy, zleceniobiorcy, przedsiębiorcy, seniorzy, rodziny. Wprowadzone zmiany to korzyści na lata. To prostszy i stabilniejszy system podatkowy.

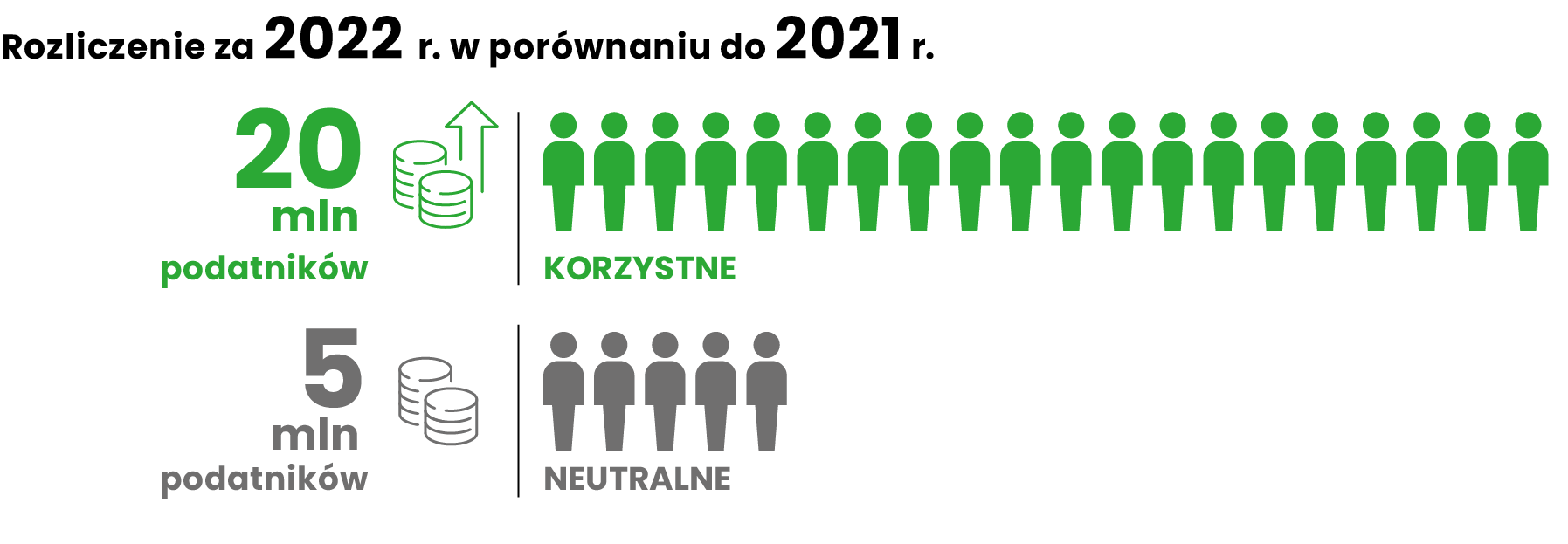

Dla znakomitej większości podatników rozliczenie będzie korzystne w stosunku do zasad z 2021 r. (szacuje się, że będzie to 20 mln podatników). Dodatkowa grupę (5 mln) stanowią Ci wszyscy, którzy nie zyskali, ale też i nie stracili na rozliczeniu i są neutralni w stosunku do 2021 r.

Rozliczenie PIT za 2022 r.

Jak co roku, część podatników będzie musiała dopłacić podatek a część otrzyma jego zwrot.

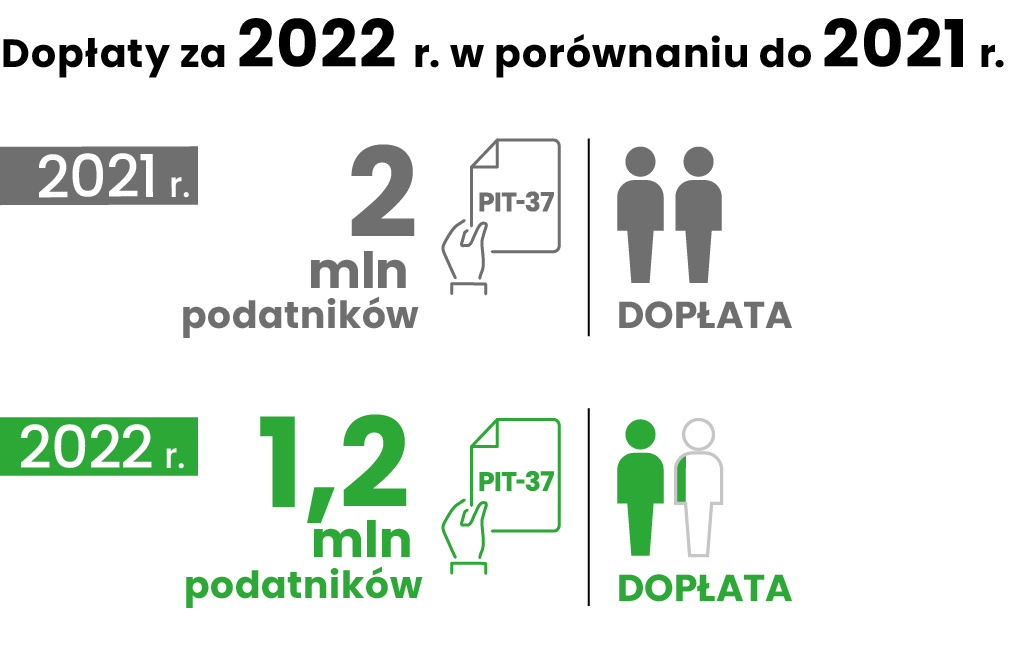

Widocznym efektem reformy będzie mniejsza liczba osób, która w tym roku będzie musiała dopłacić podatek. Z dopłatą może się liczyć 1,2 mln podatników. Oczywiście liczba ta może być jeszcze mniejsza jeśli przy rozliczaniu skorzystają przykładowo ze wspólnego rozliczenia z małżonkiem lub też z odliczeń od dochodu, czy podatku. Dla porównania w ostatnich latach dopłaty dotyczyły około 2 mln osób (zeznanie PIT-37). Warto przy tej okazji wspomnieć, jak duże znaczenie dla rozliczenia rocznego miały ubiegłoroczne lipcowe zmiany.

Zwroty podatku

Zwroty podatku to efekt:

- obniżenia z 17 proc. do 12 proc. pierwszej stawki na skali podatkowej (w zaliczkach stawka ta była stosowania od lipca 2022 r., a w rozliczeniu za 2022 r. – za cały rok),

- braku możliwości stosowania kwoty zmniejszającej podatek w zaliczkach pobieranych w 2022 r. od przychodów z umowy zlecenia,

- korzystania z ulg podatkowych, np. ulgi na dzieci, darowizn, ulgi na termomodernizację,

- korzystania z możliwości łącznego opodatkowania dochodów małżonków i preferencyjnego opodatkowania osób samotnie wychowujących dzieci.

Grupy podatników, którzy otrzymają zwrot podatku to:

- podatnicy rozliczający się indywidualnie, niekorzystający z preferencji podatkowych, których jedyne źródłu przychodu stanowi:

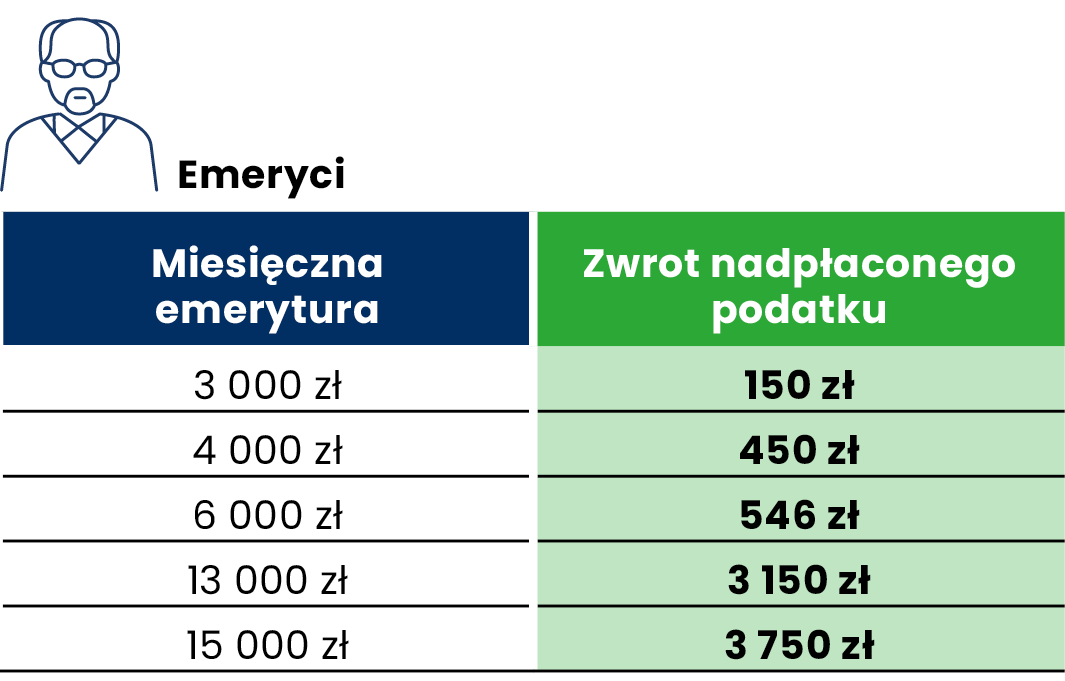

- emerytura – zwroty otrzymają świadczeniobiorcy otrzymujący świadczenie od 2,5 tys. zł do 9,3 tys. zł oraz powyżej 12,8 tys. zł

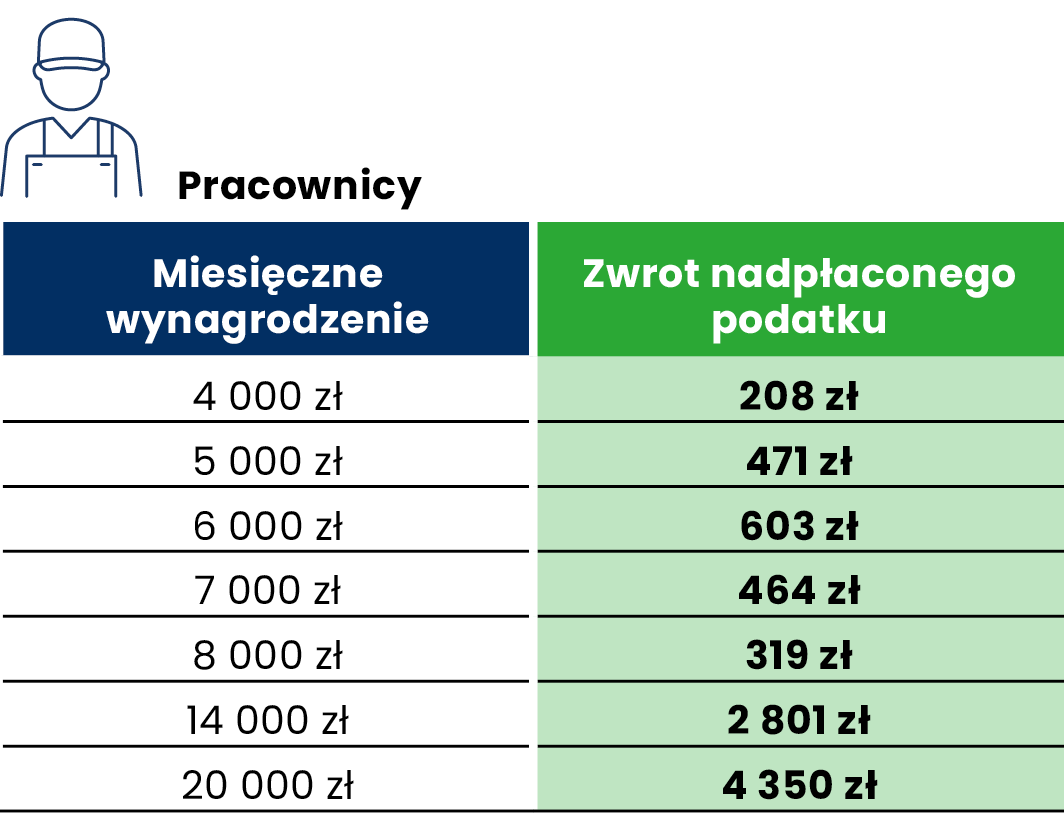

- należności ze stosunku pracy – zwroty otrzymają pracownicy otrzymujący wynagrodzenie od 3,2 tys. zł do 10,3 tys. zł oraz powyżej 12,8 tys. zł

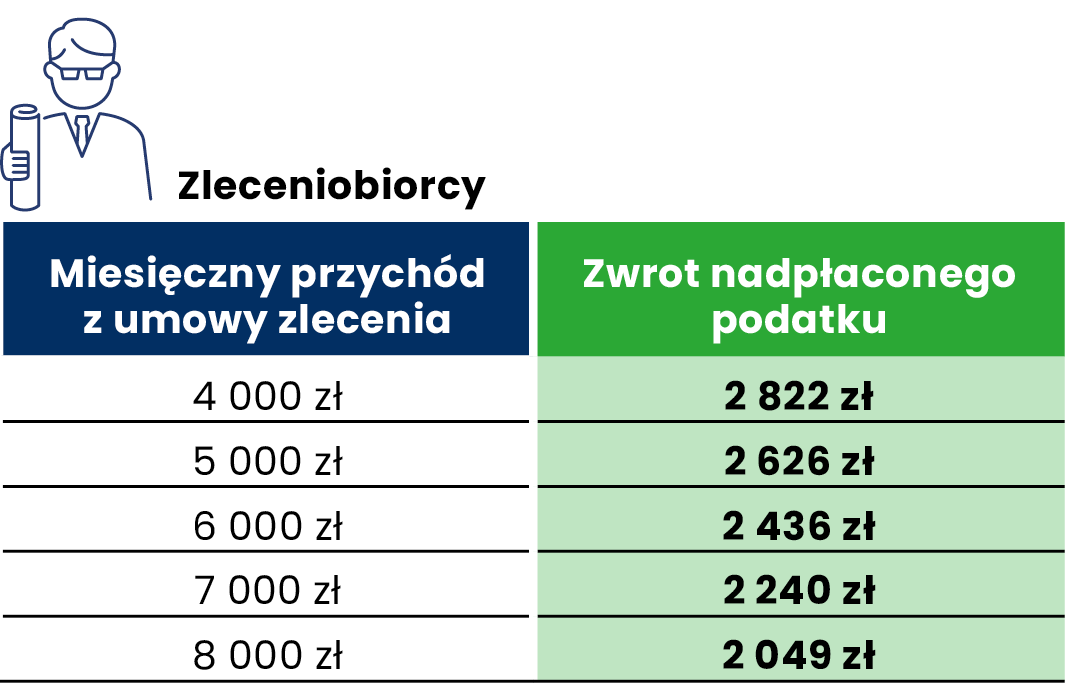

- z umowy zlecenia – zwroty otrzymają wszyscy zleceniobiorcy

Przykłady (przyjęto, że są to umowy oskładkowane ZUS):

- podatnicy korzystający z preferencji podatkowych, np.:

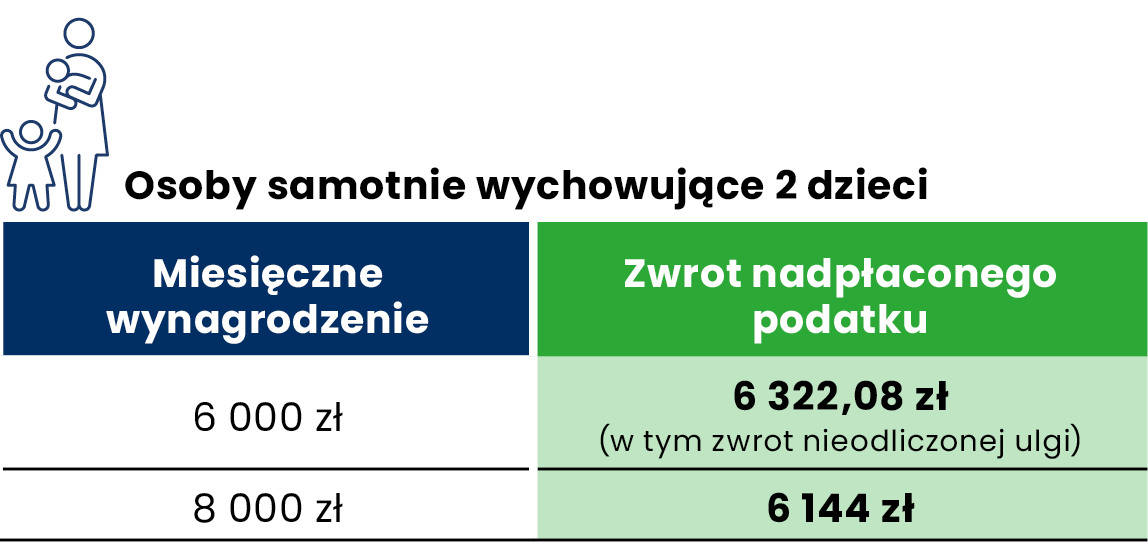

- osoba samotnie wychowująca 2 dzieci (korzysta z preferencyjnego opodatkowania i ulgi na dzieci)

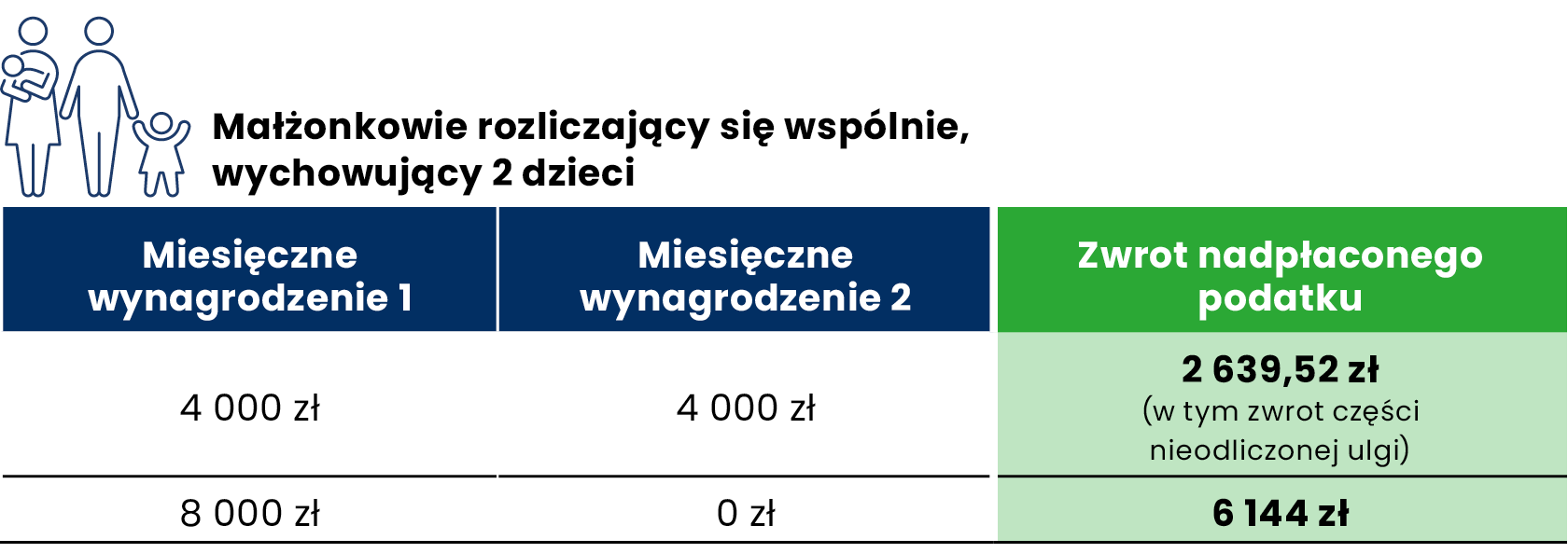

- małżonkowie rozliczający się wspólnie, wychowujący 2 dzieci (korzystają z ulgi na dzieci)

Dopłaty podatku

Widocznym efektem reformy będzie mniejsza liczba osób, która w tym roku będzie musiała dopłacić podatek. Z dopłatą może się liczyć 1,2 mln podatników. Korzystna zmiana w rocznym zobowiązaniu podatkowym nie zmienia faktu, że dopłaty wystąpią i to z różnych powodów. Przede wszystkim w pierwszym półroczu zaliczki na PIT były pobierane z uwzględnianiem tzw. mechanizmu „rolowania” (w uproszczeniu: porównywano zaliczki obliczone wg zasad z 2022 r. i z 2021 r. i pobierano niższą z nich). Dopłacać mogą również ci podatnicy, którzy mają kilka źródeł dochodu.

Dopłaty podatku to efekt wysokości zaliczek, które pobrano w ciągu roku na podatek w wyniku:

- zamrożenia zaliczek na poziomie z 2021 r. (dotyczy to zarówno jednego źródła, jak i kilku źródeł przychodów),

- stosowania niższej stawki podatkowej (17/12 proc.) w przypadku kilku źródeł przychodów, do których w wyniku kumulacji w zeznaniu ma zastosowanie 32 proc. stawka podatku,

- stosowania preferencji podatkowych w zaliczkach, których w całości nie może zastosować w zeznaniu (np. 50% kosztów lub ulgi dla młodych – w części wykraczającej poza limit kwotowy).

Dopłata w rozliczeniu rocznym u tych podatników stanowi zwrot kwot, którymi podatnik dysponował w wyższej wysokości w trakcie roku.

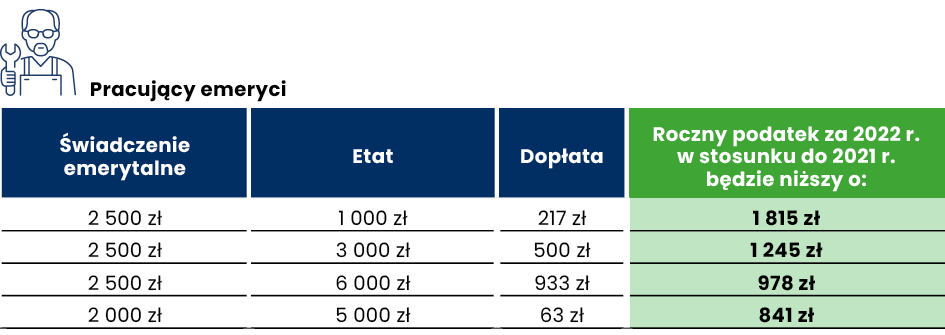

Przykładowo pracujący emeryt ze świadczeniem 2,5 tys. zł, dorabiający na etacie 1 tys. zł dopłaci 217 zł. Osoba ta zapłaci za 2022 r. o 1815 zł mniej podatku niż w 2021 r.

W przypadku gdy świadczenie wynosi 2,5 tys. zł a wynagrodzenie 3 tys. zł dopłata wyniesie 500 zł. Roczny podatek za 2022 r. w stosunku do 2021 r. będzie niższy o 1245 zł.

Z kolei przy emeryturze wynoszącej 2,5 tys. zł i zarobkach na umowie o pracę wynoszących 6 tys. zł dopłata wyniesie 933 zł. zł. Co warte podkreślenia osoba taka wciąż zyska w stosunku do 2021 r. ok. 978 zł.

Natomiast gdy świadczenie wynosi 2 tys. zł a wynagrodzenie 5 tys. zł dopłata wyniesie 63 zł. Roczny podatek za 2022 r. w stosunku do 2021 r. będzie niższy o 841 zł.

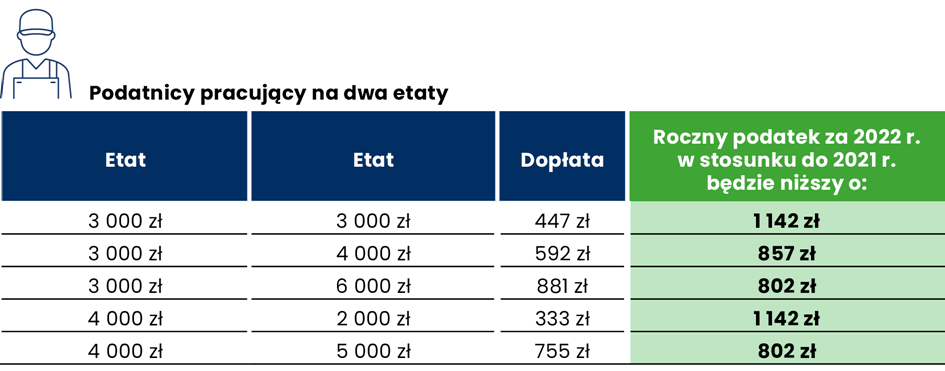

Przykładowo podatnik pracujący na dwa etaty, na jednym zarabia 3 tys. zł i na drugim też 3 tys. zł, dopłaci 447 zł. Jednocześnie jego roczna korzyść w stosunku do 2021 r. wyniesie 1142 zł. Podatnik pracujący na dwa etaty, na jednym zarabia 3 tys. zł, a na drugim 4 tys. zł, dopłaci 592 zł. Jego roczna korzyść w stosunku do 2021 r. wyniesie 857 zł.

Pracujący na dwa etaty, na pierwszym zarabia 3 tys. zł, a na drugim 6 tys. zł dopłaci 881 zł. Jego roczna korzyść w stosunku do 2021 r. wyniesie 802 zł.

W przypadku gdy na pierwszym etacie zarabia 4 tys. zł, a na drugim 2 tys. zł dopłaci 333 zł. Jego roczna korzyść w stosunku do 2021 r. to 1142 zł

Natomiast gdy na pierwszym etacie zarabia 4 tys. zł, a na drugim 5 tys. zł dopłaci 755 zł. Jego roczna korzyść w stosunku do 2021 r. to 802 zł.

Wystąpienie dopłaty w tych przypadkach to zatem efekt zaniżonych zaliczek, które pobrano w ciągu roku na podatek. Zaliczek tych może nie zrównoważyć obniżenie z 17 proc. do 12 proc. niższej stawki podatkowej. Dopłata w rozliczeniu rocznym u tych podatników stanowi jednakże zwrot kwot, którymi podatnik mógł dysponować już w trakcie roku, a które powinny być pobrane wcześniej, w trakcie roku.

Podsumowując: po likwidacji ulgi dla klasy średniej oraz mechanizmu „rolowania” zaliczek od lipca 2022r., w grupie osób korzystających wcześniej z tych rozwiązań, dla około 1,2 mln. podatników może być konieczne dopłacenie podatku. Przede wszystkim w tej grupie mogą się znaleźć osoby pracujące na kilku umowach lub łączące emeryturę z pracą zarobkową, w znacznie mniejszym stopniu osoby pracujące na jednej umowie i emeryci otrzymujący wyższe świadczenia.

Rozliczenie za 2022 r. przyjazne podatnikowi

W 2022 r. zaliczka była pobierana na dwa różne sposoby ale rozliczenie roczne będzie dokonane w jednolity sposób, taki jaki obowiązuje od szeregu lat. Sytuacja każdego z podatników może być nieco inna, z tego względu, że podatnik może korzystać z preferencji i odliczeń i trzeba ją traktować indywidualnie.

Dla podatników, którzy przed wprowadzeniem lipcowych zmian spełniliby warunki do ulgi dla klasy średniej (uzyskiwali przychody ze źródeł objętych ulgą, tj. z pracy i z działalności gospodarczej, i we wskazanych przedziałach), będzie obliczany hipotetyczny podatek należny.

Hipotetyczny podatek zostanie obliczony niezależnie od formy złożenia zeznania podatkowego (papierowo, za pomocą usługi Twój e-PIT, czy elektronicznie) oraz bez względu na to, czy zeznanie było indywidualne, czy złożone na preferencyjnych zasadach (wspólnie z małżonkiem lub w sposób przewidziany dla osób samotnie wychowujących dzieci). Podatnik nie będzie zaangażowany w żaden sposób w ten proces. Przepisy zostały tak skonstruowane, żeby nie sprawiały jakichkolwiek komplikacji przy rozliczeniu rocznym. Stworzony przez Krajową Administracje Skarbową system automatycznie obliczy hipotetyczny podatek należny i jeżeli będzie on niższy od podatku należnego wykazanego przez podatnika w złożonym zeznaniu podatkowym, to podatnik otrzyma pocztą lub za pośrednictwem portalu e-US informację na ten temat.

Przedsiębiorcy składają deklaracje analogicznie, jak w latach ubiegłych. System Krajowej Administracji Skarbowej dokona obliczenia hipotetycznego podatku należnego przy uwzględnieniu min. ulgi dla klasy średniej również u tych podatników.

Źródło: Ministerstwo Finansów