Przez ostatni rok obserwujemy stopniową poprawę zdolności kredytowej Polaków. W tym okresie suma, którą jesteśmy w stanie uzyskać na cele mieszkaniowe, zwiększyła się niemal o połowę. Ta pozytywna zmiana dotyczy wszystkich kredytobiorców, a nie tylko osoby korzystające z programu „Bezpieczny Kredyt 2%”. Warto zaznaczyć, że zdolność kredytowa rośnie znacznie szybciej niż ceny nieruchomości.

Ponad 578 tys. złotych – tyle na zakup mieszkania może przeciętnie pożyczyć trzyosobowa rodzina dysponująca dwiema średnimi krajowymi – wynika z kwietniowej ankiety przeprowadzonej przez HRE Investment Trust. To o ponad 2% więcej niż miesiąc temu. Przypomnijmy, że zdolność kredytowa naszej przykładowej rodziny zaczęła poprawiać się już ponad rok temu (po osiągnięciu minimum w lipcu 2022 roku). W międzyczasie wzrosła już o 46%.

Banki poprawiły ofertę

Warto też przypomnieć, że przykładowa rodzina przed podwyżkami stóp procentowych mogła na zakup mieszkania pożyczyć około 700 tys. złotych. Taka zdolność kredytowa pod koniec 2021 roku oznaczała łatwy dostęp do „hipotek”. Dziś jesteśmy w sytuacji, która przekroczyła już połowę drogi z hipotecznej posuchy roku 2022 do hipotecznego eldorado roku 2021.

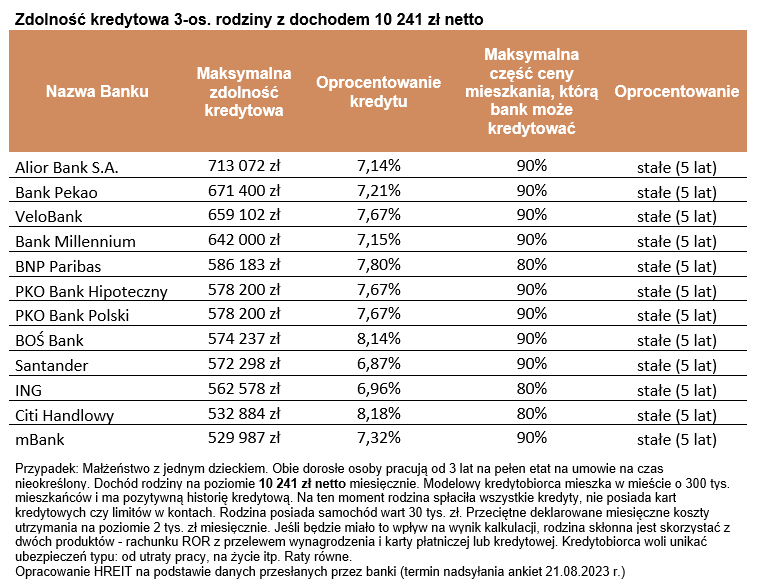

Oczywiście oferta w poszczególnych instytucjach jest bardzo zróżnicowana. Chociaż przykładowa trzyosobowa rodzina, dysponująca dwiema średnimi krajowymi, może pożyczyć na zakup przeciętnie 578 tysięcy złotych, to nie brakuje instytucji, które skłonne byłyby takiej familii pożyczyć ponad 600, a nawet ponad 700 tys. złotych. Po taki dług należałoby udać się do Aliora, Pekao, Velobanku czy Millennium. Przy tym warto też zwrócić uwagę na banki oferujące naszej rodzinie mniejszą zdolność kredytową, bo na przykład w zamian za stawianie wyższych wymagań mogą być skłonne zaproponować tańszy kredyt lub na przykład szybszy proces udzielania kredytu.

3 powody wyższej zdolności kredytowej

Obserwowana od ponad roku dynamiczna odbudowa zdolności kredytowej to przede wszystkim zasługa 3 głównych czynników. Kluczowe są tu zalecenia wydane przez KNF. Te z lutego br. pozwalają bankom bardziej liberalnie podchodzić do badania zdolności kredytowej.

Duże znaczenie mają też działania podjęte przez RPP. Ta już prawie rok temu przestała podnosić stopy procentowe, a jeśli wierzyć prognozom rynkowym, to niedługo może zacząć cykl obniżek stóp procentowych. Te zmiany to główna przyczyna spadającego oprocentowania kredytów mieszkaniowych, a przecież im tańszy kredyt, tym wyższa powinna być zdolność kredytowa.

Gdyby i tego było mało, to na łatwiejszy dostęp do hipotek działa też dobra sytuacja na rynku pracy. Chodzi tu oczywiście o niskie bezrobocie i rosnące płace. Wszystko dlatego, że im więcej zarabiamy, tym banki są skłonne są udzielić nam większego kredytu. Zgodnie z najnowszymi danymi GUS (za lipiec 2023 r.) przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw wzrosło w ciągu roku o 10,4%.

500 tys. za niewiele ponad średnią krajową

Te zmiany wpływają na zdolność kredytową wszystkich rodaków. Prawdziwymi pączkami w maśle są jednak Ci, którzy mogą skorzystać z rządowego programu tanich kredytów dla osób kupujących pierwsze mieszkanie („Bezpieczny Kredyt 2%”). Rata preferencyjnego długu jest przecież znacznie niższa niż w standardowej „hipotece”. Wszystko dlatego, że dzięki budżetowym dopłatom oprocentowanie jest nawet 3-4 razy niższe niż standardowe. W efekcie, ubiegając się o kredyt z dopłatą, wystarczy znacznie niższy dochód niż przy zwykłym długu.

Banki spytane o to, jakim dochodem musiałby się pochwalić singiel, który mieszkając w mieście wojewódzkim chciałby zaciągnąć 30-letni kredyt na kwotę 500 tysięcy złotych zadeklarowały, że pół miliona taniego kredytu są w stanie udzielić singlowi z dochodem na poziomie nawet poniżej 6 tys. złotych netto. To trochę tylko więcej niż wynika ze średniej płacy w przedsiębiorstwach.

Źródło: HREIT