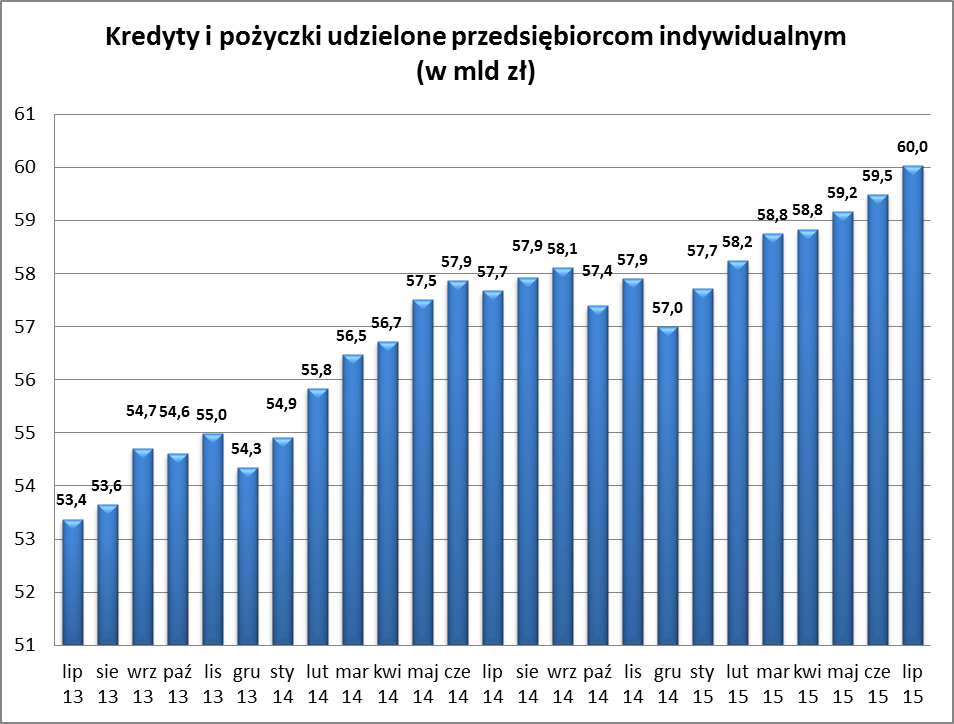

Na koniec lipca wartość kredytów udzielonych przedsiębiorcom indywidualnym przekroczyła 60 mld zł. Tym razem rosły przede wszystkim kredyty z kategorii „pozostałe”, do których zaliczane są m.in. pożyczki udzielane na zakup samochodów.

W ciągu pierwszego półrocza wartość kredytów i pożyczek udzielonych przedsiębiorcom indywidualnym wyniosła blisko 2,5 mld zł i pod koniec czerwca wynosiła niespełna 59,5 mld zł. Potrzebny był impuls, aby wartość finansowania dla osób prowadzących działalność gospodarczą przekroczyła poziom 60 mld zł. Ten impuls przyszedł ze strony podatków.

Wzrost inny niż w latach poprzednich

Na koniec lipca wartość kredytów udzielonych przedsiębiorcom indywidualnym – jak wynika z danych NBP – wyniosła prawie 60,03 mld zł. W stosunku do czerwca wzrost wyniósł ponad 530 mln zł, czyli był nieco większy niż w poprzednich miesiącach.

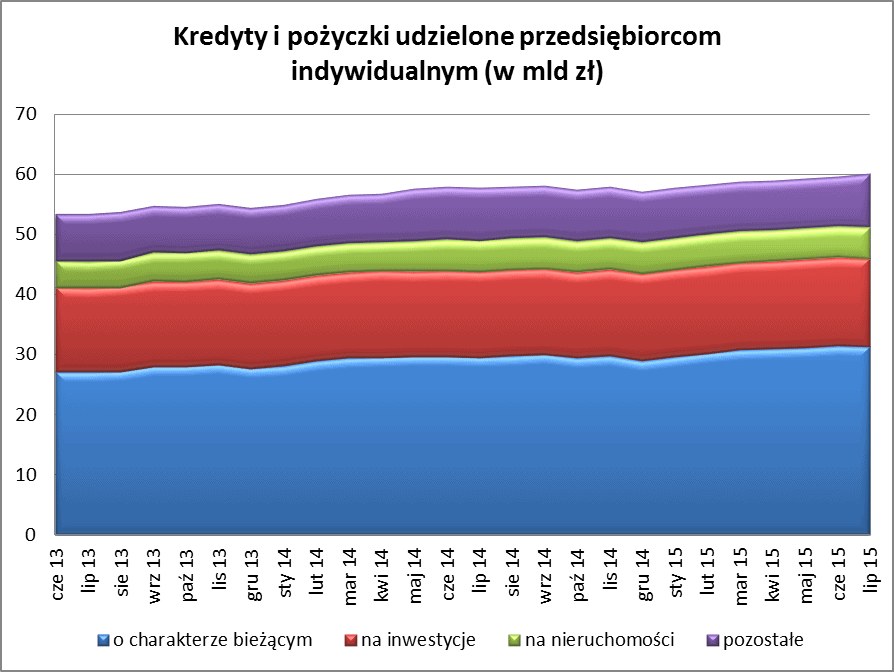

O ile sama skala wzrostu nie robi większego wrażenia, to zaskakująco wygląda jego struktura. W czerwcu bowiem spadła wartość kredytów o charakterze bieżącym, czyli głównego składnika portfela kredytów dla mikrofirm. Jego wartość wyniosła 31,28 mld zł, a więc o 100 mln zł mniej niż w czerwcu. Dodatkowo warto wspomnieć, że z takim oddłużeniem w kredytach o charakterze bieżącym mieliśmy do czynienia po raz pierwszy w tym roku.

Spadły także kredyty inwestycyjne. Tu ubytek wyniósł ponad 120 mln zł, po którym wartość tej części portfela wyniosła niespełna 14,6 mld zł. W tym przypadku był to pierwszy spadek w kredytach inwestycyjnych od października 2014 r.

W kredytach na nieruchomości mieliśmy za to w lipcu wzrost, ale nieprzekraczający 20 mln zł. Jak na ten rok to niezły wynik, lepiej było tylko w styczniu, gdy finansowanie na zakup nieruchomości wzrosło o prawie 40 mln zł, jednak to nie ta kategoria odpowiada za duży przyrost kredytów w lipcu.

Pomogły zmian w VAT

Tym razem rosły przede wszystkim kredyty zaliczane przez NBP do kategorii „pozostałe”. Ich wartość w lipcu wzrosła o prawie 750 mln zł, do blisko 8,9 mld zł.

Źródło: NBP

Wyjaśnienie tego nagłego wzrostu tkwi w fakcie, że do kategorii „pozostałe kredyty i pożyczki” zaliczane są m.in. kredyty udzielane na zakup samochodów firmowych. I to zapewne te kredyty spowodowały takie przyspieszenie wzrostu w tej kategorii.

Większa sprzedaż kredytów na samochody firmowe wynika ze zmian w VAT. Od 1 lipca przedsiębiorcy mają prawo odliczyć 50% VAT zapłaconego przy zakupie paliwa. To zwiększa atrakcyjność wykorzystywania samochodów osobowych w firmie. Wcześniej bowiem przedsiębiorca mógł jedynie zaliczyć wydatki na paliwo do kosztów uzyskania przychodów. Obecnie zaś może odliczyć połowę zapłaconego VAT, a resztą wydanej kwoty zaliczyć w koszty uzyskania przychodów.

Dodatkowym potwierdzeniem, że w lipcu mieliśmy do czynienia z dużym wzrostem sprzedaży kredytów samochodowych może być fakt, że wcześniej z wyraźnym „spuchnięciem” wartości tzw. pozostałych kredytów i pożyczek mieliśmy do czynienia w 2014 r., a dokładnie w maju. Wówczas mieliśmy do czynienia ze wzrostem o ponad 700 mln zł. Wprawdzie w 2014 r. zmiany wchodziły w życie od 1 kwietnia (umożliwiły odzyskanie 50% VAT zapłaconego w cenie auta przy zakupie, wcześniej limit wynosił 60%, ale kwota odpisu nie mogła przekroczyć 6 tys. zł), jednak przedsiębiorcy po kredyty ruszyli z niewielkim opóźnieniem.

Depozyty rosną nieco wolniej

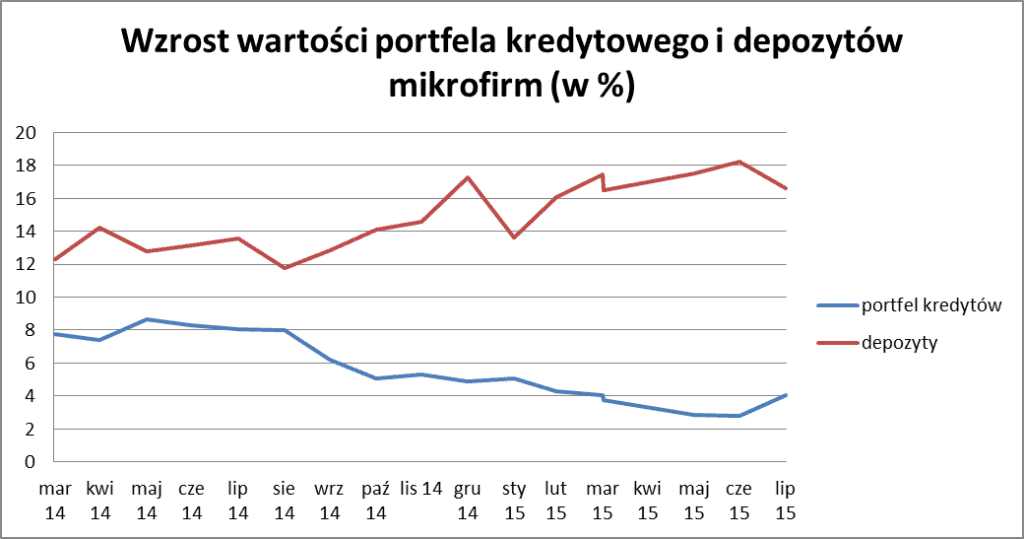

W lipcu zwiększyły się depozyty. Ich wartość wyniosła prawie 31,7 mld zł, co oznacza wzrost o 0,5 mld zł w stosunku do czerwca. Jednakże można odnieść wrażenie, że również część zysków mikrofirm została wydana na nowe auta (choćby na wkład własny do kredytu), zamiast trafić konta firm. Tempo wzrostu depozytów spadło bowiem w lipcu do 16% z 18% w czerwcu.

Źródło: wyliczenia własne na podst. danych NBP

Źródło: wyliczenia własne na podst. danych NBP

Lipiec potwierdził, że istnieje ujemne powiązanie między tempem wzrostu wartości portfela kredytowego dla mikrofirm a depozytami tych podmiotów. Im szybciej rosną depozyty, tym mniejsza jest skłonność przedsiębiorców indywidualnych do zaciągania kredytów i odwrotnie. Można uznać, że to wyraz skłonności tych podmiotów do finansowania rozwoju ze środków własnych, ale bliżej prawdy będzie stwierdzenie, że po prostu mali przedsiębiorcy starają się w miarę możliwości ograniczyć wielkość zaciąganych kredytów i na korzystanie z finansowania zewnętrznego decydują się dopiero wtedy, kiedy są w stanie przynajmniej część inwestycji wykonać za własne pieniądze. A kiedy już mają odpowiednio wysoki wkład własny, decydują się na skorzystanie z usług banków.

autor: Marek Siudaj, Tax Care