W pierwszej połowie tego roku przychody polskich spółek budowlanych notowanych na giełdzie były o 9,2 proc. wyższe niż rok wcześniej. Poprawiła się także ich marża ze sprzedaży i wyniosła 8,3 proc w porównaniu do 7,2% w I półroczy 2014 roku. Lepsze wyniki finansowe sugerują poprawę w sektorze usług budowlano-montażowych, choć znaczącego ożywienia należy spodziewać się dopiero od 2017 roku. Dużą szansę dla rozwoju branży stwarza nowa perspektywa unijna oraz planowane inwestycje w infrastrukturę. Według publicznie dostępnych dokumentów szacowane potrzeby inwestycyjne w infrastrukturę w Polsce do 2020 roku wynoszą około 310 mld zł – wynika z raportu „Polskie spółki budowlane 2015 – najważniejsi gracze, kluczowe czynniki wzrostu i perspektywy rozwoju branży” przygotowanego przez firmę doradczą Deloitte. Zdaniem ekspertów Deloitte dalszy rozwój spółek budowlanych w Polsce zależy od efektywności sektora publicznego, organizującego przetargi na realizację dużych inwestycji infrastrukturalnych.

Branża budowlana w Polsce przeżywa obecnie powolne odrodzenie po okresie spadku w latach 2012-2013, spowodowanego zakończeniem dużych projektów inwestycyjnych związanych z poprzednią finansową pespektywą unijną oraz organizacją mistrzostw UEFA Euro 2012™ w Polsce. Już poprzedni rok pokazał, że firmy z sektora budowlanego powoli wychodzą z kryzysu – obecny rok potwierdza ten trend. Z analizy przygotowanej przez Deloitte wynika, że przychody spółek budowlanych, notowanych na Giełdzie Papierów Wartościowych w Warszawie wyniosły w pierwszym półroczu tego roku 10 mld zł, podczas gdy w tym samym okresie w roku poprzednim było to 9,2 mld zł, to wzrost o 9,2 proc.

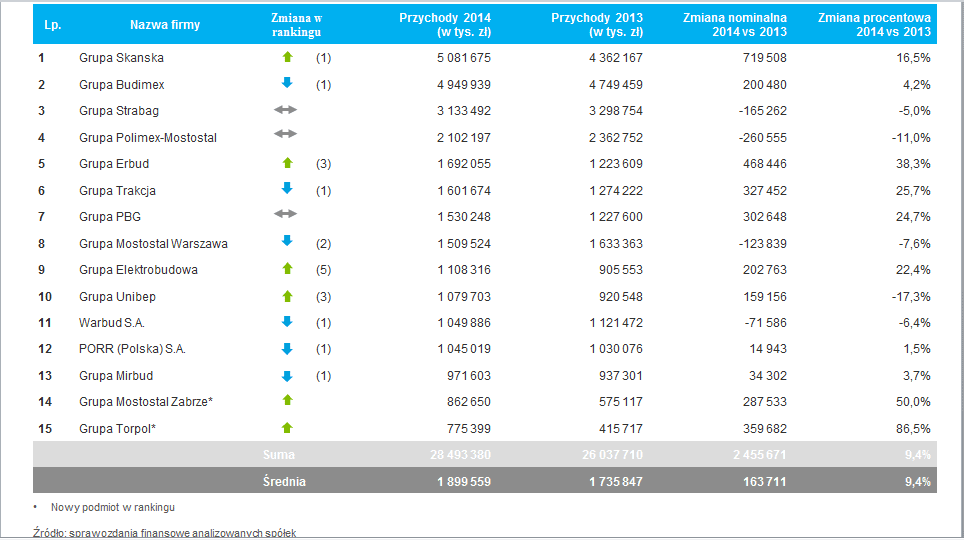

„W 2014 roku przychody największych piętnastu spółek budowlanych w Polsce osiągnęły poziom 28,5 mld zł i zwiększyły się o 2,5 mld zł w porównaniu do roku 2013, co stanowiło wzrost o 9,4 proc. Tegoroczny ranking Deloitte otwiera Grupa Skanska, uzyskując przychody na poziomie 5,1 mld zł i odnotowując ich wzrost o 16,5 proc. Na drugim miejscu znalazł się zeszłoroczny lider Grupa Budimex z przychodami sięgającymi 4,9 mld zł, co stanowi wzrost o 4,2 proc. w porównaniu do 2013 roku. Wśród trzech największych spółek budowlanych w Polsce jest także austriacki Strabag, który jako jedyny z tej grupy odnotował spadek przychodów o 5 proc. w stosunku do poprzedniego roku, uzyskując przychody na poziomie 3,1 mld zł” – mówi Maciej Krasoń, Partner w Dziale Audytu Deloitte, Lider Zespołu Nieruchomości i Budownictwa.

Wartość indeksu WIG BUDOWNICTWO wzrosła w okresie pierwszych 6 miesięcy 2015 roku o 24 proc., podczas gdy w tym samym czasie wzrost indeksu WIG wyniósł jedynie 4 proc. Kapitalizacja spółek budowlanych notowanych na warszawskim parkiecie na dzień 30 czerwca tego roku wyniosła 9,11 mld zł i wzrosła w stosunku do wartości z końca grudnia 2014 roku o 1,67 mld zł. Warto jednak zaznaczyć, że wyniki sektora budowlanego na GPW zależą w dużej mierze od notowań firmy Budimex, której udział w kapitalizacji spółek notowanych w ramach WIG BUDOWNICTWO wynosi 46 proc.

Ranking spółek budowlanych w Polsce pod względem przychodów w roku 2014 – TOP 15

Zdaniem ekspertów Deloitte perspektywy rozwoju sektora budowlanego w Polsce są obiecujące, tym bardziej, że w 2014 roku po dwóch latach spadków, odnotowano symboliczny wzrost wartości rynku budowlanego na poziomie 0,4 proc. W pierwszym kwartale tego roku liczba upadłości w sektorze budowlanym zmniejszyła się o jedną trzecią w stosunku do tego samego okresu rok wcześniej. Ponadto dwie firmy, które znalazły się w tegorocznym rankingu Deloitte: Polimex i PBG, kilka lat temu będące na krawędzi bankructwa, dziś wydają się wracać do gry.

W pierwszych miesiącach tego roku zanotowano również zahamowanie spadkowej tendencji zatrudnienia w branży budowlanej. „W pierwszym kwartale bieżącego roku zatrudnienie wzrosło o 1,5 proc. w porównaniu z tym samym okresem poprzedniego roku. W dłuższej perspektywie w związku z napływem nowych funduszy europejskich oczekujemy dalszego wzrostu zatrudnienia w budownictwie infrastrukturalnym. Zwiększy się również zapotrzebowanie na wyspecjalizowanych pracowników w obszarze budownictwa ciężkiego oraz energetyki” – mówi Patryk Darowski, Wicedyrektor w Dziale Doradztwa Finansowego Deloitte.

Dalszemu wzrostowi branży budowlanej sprzyjają czynniki makroekonomiczne. Prognozowany przez Economist Inteligence Unit wzrost PKB dla Polski na poziomie 3,2 proc. w latach 2015-2018 powinien znacznie zwiększyć skłonność sektora publicznego do inwestowania w infrastrukturę. „Najsilniejszym bodźcem dla poprawy kondycji segmentu budownictwa infrastrukturalnego w najbliższych latach będzie napływ nowych funduszy unijnych. W nowej perspektywie finansowej na lata 2014-2020 w ramach polityki spójności Polska otrzyma środki w rekordowej wysokości 82,5 mld euro, z czego 25,8 mld euro zostanie przeznaczone na rozbudowę infrastruktury”– mówi Patryk Darowski. Polska w najbliższych latach będzie nadrabiać zaległości w stanie infrastruktury w porównaniu do krajów Europy Zachodniej. Wstępnie oszacowane przez Deloitte wybrane potrzeby infrastrukturalne w większości do 2020 roku wynoszą około 310 mld zł. Na tę kwotę składają się przede wszystkim inwestycje w infrastrukturę drogową, kolejową, energetyczną i tę związaną z ochroną środowiska.

Organizacja mistrzostw UEFA Euro 2012™ przez Polskę miała istotny wpływ na przyspieszony rozwój infrastruktury, niestety kosztem wyników wielu przedsiębiorstw budowlanych biorących udział w realizacji inwestycji, czego przyczyną była ogromna konkurencja i wynikająca z niej „wojna cenowa”. Doprowadziło to do znacznego obniżenia cen w przetargach na wykonawstwo. Problem ten nadal w największym stopniu doskwiera branży budowlanej. Nie zmieniło się to nawet po wprowadzeniu zmian do ustawy o zamówieniach publicznych, gdyż nadal przy przetargach na kontrakty głównym kryterium wyboru pozostaje cena. Presja cenowa, w opinii przedstawicieli firm budowlanych, może się jeszcze powiększyć po pojawieniu się w Polsce nowych znaczących graczy zagranicznych. „Oferent publiczny, nauczony doświadczeniami poprzedniej perspektywy unijnej, w dużej części zmienił już swoje podejście, co jest dobrym sygnałem. W celu uniknięcia spiętrzenia projektów, które miało miejsce przy inwestycjach prowadzonych przed EURO 2012, GDDKIA rozstrzygnęła już przetargi na 30 mld zł ze 107 planowanych do zainwestowania w latach 2014-2025” – mówi Maciej Krasoń. – Jednak PKP PLK do końca sierpnia nie rozstrzygnęła jeszcze żadnego projektu w ramach nowej perspektywy UE. Tymczasem trzeba pamiętać, że od ogłoszenia przetargu do rozpoczęcia prac budowlanych upływa czasem nawet dwa lata. Dlatego prawdziwego ożywienia w branży budowlanej możemy się spodziewać dopiero od 2017 roku” – dodaje.