W bieżącym roku debata na temat „frankowych” kredytów jest bardzo żywiołowa. Trudno się temu dziwić, ponieważ skutki styczniowego umocnienia franka odczuwa 560 000 gospodarstw domowych. Dyskutujący dziennikarze oraz internauci wykorzystują różne argumenty. Wśród stwierdzeń powielanych w Internecie, znajdziemy zarówno fakty, jak i mity. W pierwszej kolejności warto ocenić argument, którym szermują zwolennicy masowego przewalutowania kredytów …

Mit: za przewalutowanie kredytów zapłacą tylko banki

Plan pomocy dla „frankowców” zakładający, że tylko banki poniosą koszty przewalutowania, ma jedną zasadniczą wadę. Mówiąc krótko: jest on niemożliwy do zrealizowania. Dla osób znających podstawowe zasady rachunkowości, oczywisty wydaje się fakt, że po spadku księgowej wartości kredytów (na wskutek przewalutowania po niskim kursie), bank obniży swój zysk brutto lub odnotuje roczną stratę. W pierwszym wypadku spadnie kwota płaconego podatku dochodowego (CIT). Roczna strata banku spowoduje obniżkę podatku do zera i dodatkowo zostanie rozliczona w pięciu kolejnych latach.

Rząd bardzo dobrze wie, że budżet poniesie około 19% kosztów związanych z preferencyjnym przewalutowaniem kredytów. Dlatego minister finansów bacznie obserwuje poczynania banków i KNF-u – tłumaczy Andrzej Prajsnar z portalu RynekPierwotny.pl. W tym kontekście warto pamiętać, że sektor bankowy jest strategicznym płatnikiem podatku dochodowego. Od stycznia do listopada 2014 r. banki wpłaciły do budżetu państwa 3,77 mld zł. To 16% kwoty podatku dochodowego od osób prawnych (CIT), którą fiskus miał zebrać minionym roku.

Fakt: banki stosowały niedozwolone klauzule umowne

Po kolejnych wyrokach sądów nie ma wątpliwości, że niektóre umowy kredytów waloryzowanych kursem franka były wadliwe. Najpoważniejszych błędów nie ustrzegły się takie instytucje jak mBank (dawny BRE Bank) i Millennium Bank. Nieprawidłowości dotyczyły głównie ustalania kursów franka przy waloryzacji kredytu i przeliczeniu rat na złote (zobacz klauzule niedozwolone numer 3178, 3179 i 5743 z rejestru UOKiK).

W obliczu coraz większej liczby pozwów indywidualnych i zbiorowych, banki nie unikną wypłaty odszkodowań dla „frankowców”. Sytuację sektora bankowego poprawia fakt, że grupa najbardziej aktywnych kredytobiorców na razie liczy kilka tysięcy osób.

Mit: wszyscy zadłużeni we franku potrzebują pomocy

Wyższe notowania franka wpłynęły na wydatki półmilionowej grupy rodzin. To nie oznacza jednak, że wszyscy „frankowcy” znajdują się w dramatycznym położeniu. Poważne problemy ze spłatą swoich rat (opóźnienie powyżej 90 dni) ma mniej niż 2% osób zadłużonych we franku (dane BIK). Sytuację „frankowców” poprawia fakt, że dochody ponad 90% z nich są wyższe od krajowej średniej (zobacz marcowy raport NBP o inflacji).

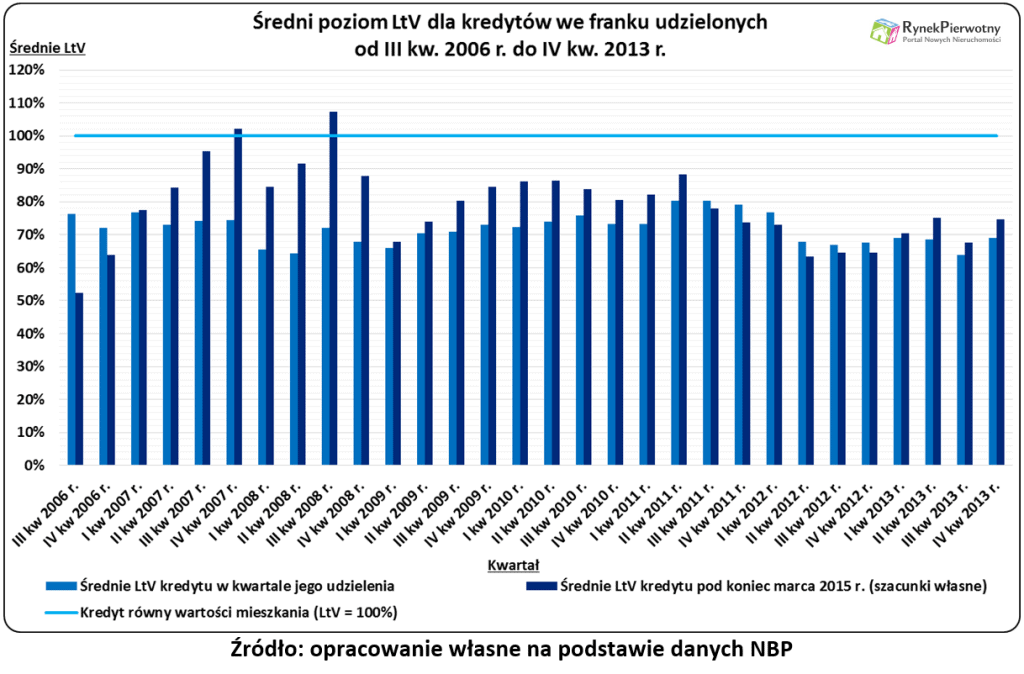

W kwietniu praktycznie wszystkie raty „frankowych” kredytów powinny wrócić do poziomu z końca 2014 r. (m.in. dzięki bardzo niskim notowaniom LIBOR-u). Znacznie większym problemem niż wysokość rat, jest aktualny poziom zadłużenia osób, które podpisały umowę kredytową w 2007 r. lub 2008 r. (patrz poniższy wykres). Poważny problem z „frankowym” długiem ma około 180 000 gospodarstw domowych. Ich aktualne zobowiązanie po przeliczeniu na złote przekracza 100% wartości mieszkania (wskaźnik LtV większy niż 100%). Ewentualna pomoc powinna się skupić na osobach z tej grupy, które dodatkowo osiągają dość niskie dochody (np. nie wyższe niż krajowa średnia + 10%)

Fakt: „frankowe” kredyty sprzedawano zbyt agresywnie

Fakt: „frankowe” kredyty sprzedawano zbyt agresywnie

Polityka sprzedażowa dotycząca „frankowych” kredytów miała dwie zasadnicze wady. Po pierwsze, masowo oferowano produkt, który ze względu na ryzyko, powinien być zarezerwowany dla kilkunastu tysięcy najzamożniejszych klientów. Dodatkowym źródłem problemów był system premiowania, zachęcający pracowników banku i pośredników do sprzedawania kredytów waloryzowanych kursem franka. Ta sytuacja w połączeniu z niskim poziomem wiedzy finansowej i niefrasobliwością klientów, doprowadziła do powstania problemu o ogromnej skali.

Oceniając odpowiedzialność banków, trzeba wziąć pod uwagę fakt, że te profesjonalne instytucje prócz przywilejów (np. BTE, kreacja pieniądza) mają szczególne obowiązki. Brak odpowiednich regulacji nie zwalnia kredytodawców z dbałości o stabilność systemu finansowego – tłumaczy analityk portalu RynekPierwotny.pl. Dlatego propozycja ZBP zgodnie, z którą banki poniosą tylko 1/3 kosztów działania funduszu stabilizacyjnego dla „frankowców”, wydaje się nieadekwatna do okoliczności.

Mit: waloryzacja kredytu do franka jest niedopuszczalna

Na internetowych forach czasem można przeczytać opinie, które sugerują, że waloryzacja kredytów do kursu franka jest wręcz nielegalna. Takie stwierdzenia opierają się na dosłownej interpretacji artykułu 3581 §2 kodeksu cywilnego (KC). Zgodnie ze wspomnianym artykułem, waloryzacja świadczenia jest dopuszczalna przy zastosowaniu „innego niż pieniądz miernika wartości”. To sformułowanie odczytane dosłownie może wskazywać, że waloryzację kredytów do franka szwajcarskiego przeprowadzono niezgodnie z przepisami.

Po przeczytaniu komentarzy do kodeksu cywilnego, okazuje się jednak, że wśród autorów zdecydowanie przeważa inny pogląd. Zgodnie z nim określenie „pieniądz” użyte w art. 3581 §2 KC dotyczy tylko waluty krajowej. Z właściwej interpretacji przepisu wynika, że waloryzacja do waluty obcej jest dopuszczalna (po nowelizacji KC przeprowadzonej w 1990 r.). Ten ogólny wniosek nie zmienia jednak oceny niedozwolonych klauzul w poszczególnych umowach. Niektóre banki (np. BRE Bank i Millennium) przeprowadziły waloryzację w wadliwy sposób (np. przyjmując kurs franka wyznaczony na podstawie niejasnych zasad).

Przykład ostatniego mitu potwierdza, że rzetelna dyskusja na temat „frankowych” kredytów nie jest łatwa i wymaga wiedzy z wielu dziedzin. Informacje rozpowszechniane w Internecie (np. przez samych kredytobiorców), często przynoszą więcej szkody niż pożytku.

autor: Andrzej Prajsnar, RynekPierwotny.pl