Ponad 16 proc. aktywnych zawodowo kobiet ocenia, że ich sytuacja finansowa jest bardzo dobra, a 17 proc. czuje się bezpiecznie myśląc o przyszłości swojej rodziny pod kątem ekonomicznym – tak wynika z najnowszego sondażu Deutsche Bank. Jedynie 6 proc. ocenia swoją sytuację na tyle dobrze, że w ogóle nie musi się martwić o swoją przyszłość.

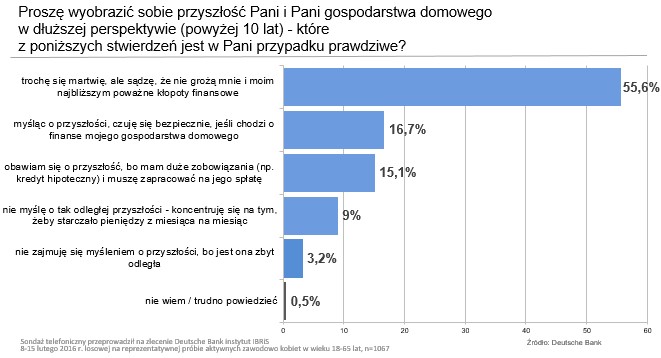

Z najnowszego badania Deutsche Bank wynika, że pracujące Polki są zapobiegliwe i myślą o przyszłości, nawet tej odległej jak perspektywa 10 lat. Tylko 12 proc. badanych przyznało, że nie myśli o sytuacji finansowej w horyzoncie przekraczającym 10 lat. W tym 9 proc. – że bardziej niż o dalekosiężnych planach, myślą raczej o tym, żeby starczyło im pieniędzy z miesiąca na miesiąc. Zaledwie trzy procent zadeklarowało, że nie myśli o tak odległej przyszłości. Są to głównie Polki powyżej 45. roku życia.

Jak zaznacza Monika Szlosek, Dyrektor Bankowości Detalicznej i Inwestycyjnej Deutsche Bank, w idealnym scenariuszu dobrze by było, żeby to myślenie o przyszłości przełożyło się również na bezpośrednie działania zabezpieczające przyszłość finansową kobiet i ich rodzin w dłuższej perspektywie. – Niestety, jak wynika z większości badań, kobiety w jeszcze mniejszym stopniu niż mężczyźni odkładają pieniądze na emeryturę poza obowiązkowymi składkami. W najnowszym sondażu Deutsche Bank tylko 16 proc. pracujących zawodowo kobiet zadeklarowało, że korzysta z programów emerytalnych – komentuje.

– Pracujące kobiety to generalnie umiarkowane optymistki co do przyszłości własnego gospodarstwa domowego. Widzimy jednak również inne nastroje – od bardzo optymistycznych do tych z pogranicza pesymizmu i zachowań lękowych, najczęściej spotykanych wśród posiadaczek dużych zobowiązań kredytowych – komentuje wyniki badań Deutsche Bank prof. Małgorzata Bombol ze Szkoły Głównej Handlowej.

Najbardziej optymistycznie w przyszłość patrzą młode kobiety w wieku 18-24 lata. Na konieczność regulowania wysokich zobowiązań, które mogą być źródłem kłopotów finansowych, skarżą się najczęściej kobiety z przedziału wiekowego 45-55 lat (blisko 20 proc.). Dwukrotnie mniejszy odsetek zanotowano w grupach wiekowych 55+ oraz 25-34 lata.

Oceniając swoje bezpieczeństwo finansowe w perspektywie 10 lat, najlepiej czują się mieszkanki niewielkich miast (do 50 tys. mieszkańców) oraz kobiety mieszkające w metropoliach (powyżej 500 tys. mieszkańców). Brak zagrożeń dla swojej sytuacji finansowej wskazywało odpowiednio 21 i 26 proc. respondentek w tych grupach. Na „łataniu” budżetu z miesiąca na miesiąc skupiają się najczęściej mieszkanki wsi i dużych miast (250-500 tys. mieszkańców), najrzadziej – metropolii pow. 500 tys. mieszkańców.

Ponad połowa pracujących kobiet ma pewne obawy dotyczące przyszłości, ale nie sądzi, by im samym lub ich najbliższym groziły jakieś większe problemy finansowe. Kolejne 15 proc. przyznało, że z powodu dużych zobowiązań (np. kredytu hipotecznego) ma obawy o swoją przyszłość finansową. Natomiast 17 proc. ankietowanych kobiet nie podziela takich obaw.

Identyczny odsetek (17 proc.) aktywnych zawodowo Polek zgodził się ze stwierdzeniem, że „posiadają obecnie dużo pieniędzy i są zabezpieczone na przyszłość”. Nieco mniej, bo 15 proc., całkowicie nie zgodziło się z taką oceną swojej sytuacji finansowej.

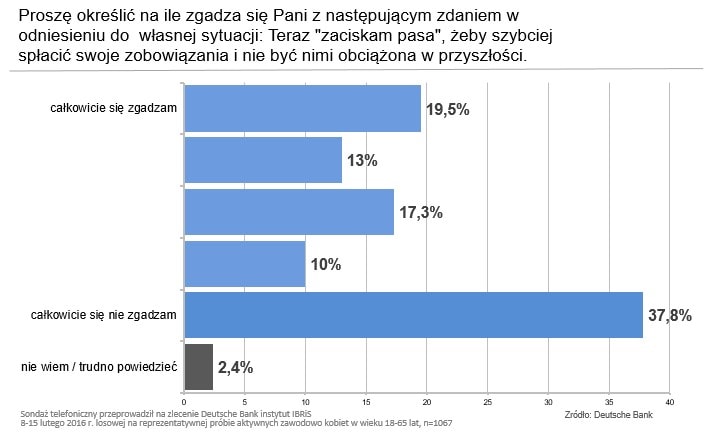

Co trzecia pracująca Polka przyznała, że obecnie „zaciska pasa”, by możliwie szybko spłacić swoje zobowiązania. Blisko 40 proc. w ogóle nie przejmuje się koniecznością oszczędzania i nie ogranicza wydatków, by spłacać swoje zobowiązania. O limitowaniu domowych wydatków najczęściej myślą młode Polki – najwyższy odsetek odpowiedzi (ponad 40 proc.) dotyczył pań w wieku 18-24 lat. Kontrola wydatków dotyczy także częściej mieszkanek wsi (22 proc.), choć tu różnice nie są tak znaczne. Bez względu na miejsce zamieszkania, średnio co piąta z badanych Polek wskazywała w sposób zdecydowany na konieczność zaciskania pasa, jako sposób na spłatę swoich zobowiązań.

Zdaniem Moniki Szlosek z Deutsche Bank, Polacy przywiązują coraz większą wagę do dobrowolnego oszczędzania, co jest dobrą informacją w obliczu mocno rozchwianej sytuacji gospodarczej na świecie. – Z danych Narodowego Banku Polskiego wynika, że choć rosną i aktywa i zobowiązania gospodarstw domowych, tempo przyrostu tych pierwszych jest wyższe – mówi. – Warto więc podkreślić, że poziom oszczędności dobrowolnych w ostatnich kwartałach zbliżył się do poziomów najwyższych na przestrzeni ostatnich 10 lat – dodaje.

Z danych NBP wynika, że zobowiązania gospodarstw domowych na koniec czerwca 2015 r. wyniosły 657 mld zł, czyli o 7,5 proc. więcej niż rok wcześniej. Jednocześnie aktywa (czyli środki, którymi gospodarstwa mogły dysponować np. oszczędności na kontach, lokaty etc.) wzrosły o 2,2 proc. w ujęciu kwartalnym do poziomu blisko 1,7 biliona złotych.

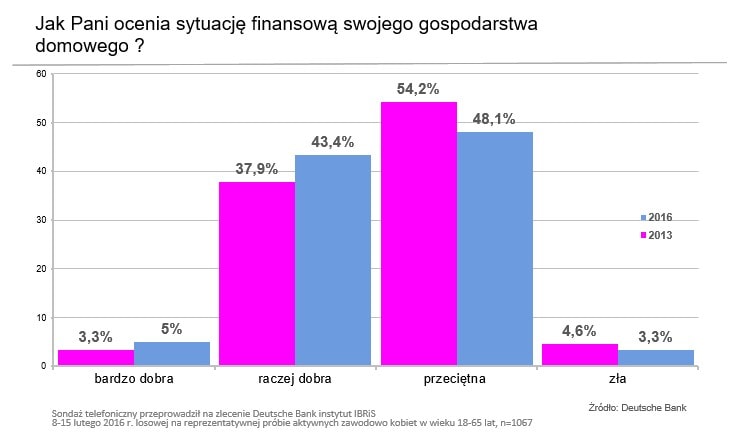

Aktywne zawodowo Polki oceniły w przeważającej większości (ponad 60 proc. wskazań), że ich sytuacja finansowa, rozumiana jako posiadanie wystarczającej sumy pieniędzy, aby pokryć bieżące wydatki jest średnia lub dobra. Z kolei 16 proc. określiło swoją sytuację jako bardzo dobrą, a 8 proc. jako bardzo złą, czyli taką, w której nie starcza im środków, aby regularnie spłacać swoje zobowiązania.

Ciekawie wypada porównanie edycji badania z 2016 r. z podobnym sondażem przeprowadzonym przez Deutsche Bank w 2013 r. W tegorocznym, 48 proc. ankietowanych Polek oceniło sytuację finansową swojego gospodarstwa domowego jako przeciętną, podczas gdy w 2013 r. odsetek ten wyniósł 54 proc. Dla 43 proc. sytuacja ta jest obecnie „raczej dobra” (w porównaniu do 38 proc. przed trzema laty). Zmniejszył się za to odsetek odpowiedzi negatywnych mówiących o „złej” lub „bardzo złej” sytuacji finansowej – w 2013 r. było to niemal 5 proc., w 2016 r. 3,5 proc.

– Porównanie to pokazuje wyraźnie, że sytuacja finansowa polskich rodzin, w tym również kobiet jest lepsza niż jeszcze kilka lat temu – mówi Monika Szlosek. – Oczywiście takie samo badanie przeprowadzone na całej populacji mogłoby przynieść nieco mniej optymistyczne wyniki, nie zmienia to jednak faktu, że trend w ostatnich latach był pozytywny i miejmy nadzieję, że taki pozostanie – komentuje ekspertka Deutsche Bank.