Nawet 40 – 65% wkładu własnego przy zakupie mieszkania na kredyt? To wymagania, z jakimi muszą liczyć się kredytobiorcy w takich krajach jak: Japonia, Węgry czy Zjednoczone Emiraty Arabskie (ZEA). W obliczu takich restrykcji blednie rodzimy rygor posiadania 10-proc. wkładu własnego przy zakupie na kredyt w 2015 r.

Już od stycznia 2015 r. chcąc kupić mieszkanie na kredyt trzeba posiadać sporo gotówki. Sam wkład własny to minimum 10% ceny zakupu, a to nie wszystkie koszty, z którymi trzeba się liczyć kupując mieszkanie na kredyt. Gdyby dodać do tego koszty transakcyjne (podatki, opłaty sądowe i za pośrednictwo, prowizje pobrane przez bank i koszty obsługi notarialnej), to okaże się, że kupując używane mieszkanie warte 300 tys. zł trzeba mieć w gotówce nawet 56 tys. zł (więcej na ten temat pisaliśmy 11 grudnia 2014 r. w raporcie pod tytułem „Wkład własny to nie wszystko”).

Po kryzysie wyższy wkład to norma

Rosnące wymagania odnośnie posiadania wkładu własnego nie są wcale jedynie polską specyfiką. W wielu krajach podobne ruchy były naturalną konsekwencją kryzysu, którego skutki zapoczątkowały w latach 2007 – 2008 spadki cen nieruchomości. Dla banków, które udzielały kredytów hipotecznych był to okres, w którym z miesiąca na miesiąc topniał majątek zabezpieczający ich wierzytelności. Jeśli więc doszłoby do windykacji długów mogłyby one nie odzyskać pożyczonych kwot. Aby w przyszłości uniknąć ryzyka strat na produktach hipotecznych wprowadzono lub podniesiono wymagania odnośnie wskaźnika LtV. Pokazuje on jaką część wartości nieruchomości można pożyczyć w formie kredytu – im wyższy, tym mniej trzeba dołożyć własnej gotówki (wkładu własnego), aby kupić na kredyt własne „cztery kąty”.

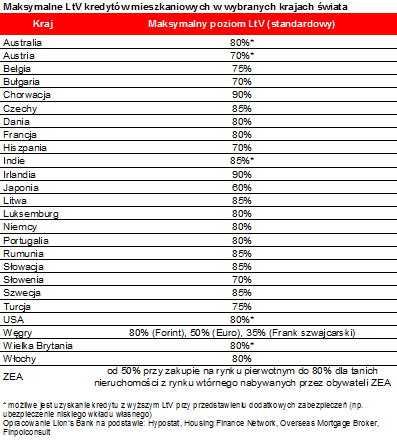

Dane zebrane przez Lion’s Bank z 26 krajów pokazują, że w większości z nich banki pozwalają na zadłużenie osobom, które posiadają przynajmniej 20% wkładu własnego (LtV na poziomie maksymalnie 80%). Taka sytuacja ma miejsce w aż 18 przebadanych krajach, czyli niemal w trzech na cztery wzięte pod uwagę.

Nawet jeśli banki w przebadanych krajach deklarują chęć kredytowania większej części ceny nieruchomości, może to wymagać poniesienia dodatkowych kosztów lub przedstawienia dodatkowych zabezpieczeń. Jest to możliwe na przykład w Australii, Austrii, Indiach, USA czy Wielkiej Brytanii. Na Wyspach kredytobiorcy mogą ponadto skorzystać z programów rządowych, które osobom posiadającym 5-proc. wkład własny pozwalają korzystać z tanich pożyczek rządowych lub gwarancji kredytowych ułatwiających zakup własnego domu.

Co warto podkreślić nie wszędzie wymagania te wynikają z aktów prawnych lub rekomendacji regulatora. Nawet jednak w gronie krajów o bardziej liberalnym podejściu do kredytowania wkład własny jest potrzebny. Minimum 10% ceny trzeba posiadać idąc po kredyt do banku w Chorwacji czy Irlandii. 15% wkładu trzeba ponadto posiadać, aby zadłużyć się w Szwecji, na Słowacji, w Rumunii, na Litwie, w Indiach i Czechach.

Węgrzy wymagają nawet 65% wkładu

Na drugim biegunie są kraje, w których wymagania odnośnie wkładu własnego są znacznie bardziej restrykcyjne. Przynajmniej 30-proc. wkładu własnego wymagają banki austriackie, bułgarskie, hiszpańskie i słoweńskie. Idąc dalej, można też przytoczyć przykład Japonii. Jak informuje portal Overseas Mortgage Broker, chcąc kupić nieruchomość na kredyt, trzeba tam mieć 40% ceny w gotówce. Jeszcze trudniej jest zadłużyć się w ZEA czy na Węgrzech. W pierwszym z tych krajów wymagania odnośnie wkładu własnego są zróżnicowane w zależności od kraju pochodzenia nabywcy, rodzaju nieruchomości i jej wartości, ale mogą wynosić nawet 50% (na rynku pierwotnym). Identyczne wymagania spotkają Węgrów, którzy chcieliby zadłużyć się w europejskiej walucie. Dla porównania dług w forincie wymaga 20-proc. wkładu własnego, a w każdej innej walucie (np. franku szwajcarskim) aż 65-proc. wkładu.

Wymagany wkład będzie rosnąć jeszcze przez 2 lata

Na tym tle nadwiślańskie wymagania nie wydają się nadmiernie restrykcyjne. Przypomnijmy, że od 1 stycznia 2015 r. trzeba dysponować przynajmniej 10-proc. wkładem własnym, aby kupić nieruchomość na kredyt. Jest to konsekwencja obowiązującej wersji rekomendacji S. Zakłada ona, że wymagania co do wkładu własnego będą dalej rosnąć aż do 2017 roku. Od stycznia 2017 roku trzeba będzie posiadać 20-proc. wkład własny, w 2016 r. będzie to 15%. Dalszy wzrost restrykcji może jednak zostać przez kupujących niezauważony. Co prawda po 2015 roku rekomendacja narzuca obowiązek posiadania wyższego niż 10-proc. wkładu własnego, ale pozwala też na wykupienie ubezpieczenia, które pokryje brakujący wkład własny w kwocie przekraczającej 10%. Już dziś jest to często stosowana praktyka, bo nawet przed wprowadzeniem rzeczonej rekomendacji banki od klientów nieposiadających 20-proc. wkładu własnego, a na przykład 5 czy 10-proc, wymagały poniesienia dodatkowy koszt ubezpieczenia brakującego wkładu.

Konieczność posiadania wkładu własnego, to cena, którą płaci się, aby przeciwdziałać ryzyku na rynku hipotecznym. Jest to o tyle ważne, że na rozwiniętych rynkach (w tym w Polsce) większość mieszkań kupowanych jest z udziałem finansowania bankowego. Zawirowania na rynku kredytowym decydują więc o sytuacji na rynku mieszkaniowym. Boom kredytowy powoduje więc, że transakcje zawierane są szybko i za coraz wyższe sumy, a załamanie na rynku kredytowym prowadzi do trudności ze sprzedażą mieszkań i wpływa na obniżkę cen lokali. Podstawowe efekty wprowadzenia wymagań odnośnie wkładu własnego to:

1) utrudnienie dostępu do finansowania hipotecznego osobom, które nie posiadają ułamkowej części ceny nieruchomości – trudniej jest więc też zadłużyć się osobom, których na to nie stać,

2) większe bezpieczeństwo udzielania kredytów hipotecznych (potencjalnie niższe oprocentowanie), bo nawet w sytuacji spadku cen nieruchomości rzadziej wartość długu przewyższy wartości domu czy mieszkania, które jest zabezpieczeniem tego długu,

3) ograniczenie wzrostu cen nieruchomości w sytuacji kredytowego boomu – wysokie wymagania odnośnie wkładu własnego ograniczają popyt, a więc też wzrosty cen. Potwierdza to raport Międzynarodowego Funduszu Walutowego z 2011 roku, który dowodzi, że wzrost wymaganego wkładu własnego o 10 pkt. proc. ograniczył dynamikę wzrostu cen nieruchomości w Korei o 10 pkt. proc. W sytuacjach kryzysowych działa natomiast mechanizm wygładzenia spadków cen. Jeśli zadłużając się nabywcy musieli mieć większy wkład własny, to mniejsze jest prawdopodobieństwo, że w przyszłości będą mieli problem ze spłatą rat. W efekcie mniejsza będzie podaż mieszkań należących do kredytobiorców z problemami finansowymi w sytuacjach kryzysowych.

Bartosz Turek, Lion’s Bank

Bartosz Turek, Lion’s Bank