Jeśli w tzw. ustawie frankowej Senat utrzyma obecny zapis mówiący, że banki ponoszą 90% kosztów przewalutowania, to powinien również uszczegółowić ustalenia mówiące o podziale kredytu na dwie części. Z wyliczeń Expandera wynika bowiem, że przy tak wysokim umorzeniu, w niektórych przypadkach dodatkowy (niezabezpieczony) kredyt może mieć wartość ujemną. Ustawa nie mówi jednak, co w takiej sytuacji należy zrobić. Ponadto w ustawie jest błędny zapis mówiący, że banki przeliczały raty po kursie kupna, a nie, jak było w rzeczywistości, po kursie sprzedaży.

Już niedługo Senat zajmie się uchwaloną przez Sejm tzw. ustawą frankową. To od senatorów będzie zależało, czy pozostanie w niej zapis mówiący, że aż 90% kosztów przewalutowania poniosą banki. Jeśli nie zostanie przywrócona poprzednia wersja ustawy, to w wyniku wprowadzenia korzystnych dla kredytobiorców zmian, w zapisach pojawi się luka wymagająca uregulowania. Ustawa mówi bowiem, że kredyt frankowy po przewalutowaniu zamieni się w dwa nowe kredyty. Nie stwierdza jednak, co należy zrobić jeśli jeden z nich (kredyt niezabezpieczony) okaże się kwotą ujemną. Nie zostało to określone prawdopodobnie dlatego, że w pierwotnym wariancie (umorzenie na poziomie 50%) taka sytuacja się nie zdarzała. Stała się jednak możliwa w momencie, gdy znacznie wzrósł parametr umorzenia (z 50% do 90%), a co za tym idzie, spadła kwota kosztów, które musi ponieść kredytobiorca.

Kredyt dodatkowy (niezabezpieczony) może stać się ujemny ponieważ jednym z jego składników jest różnica w wysokości zapłaconych rat. Ta kwota w poszczególnych może być mniejsza lub większa od zera. To jednak nie stanowi jeszcze problemu. Pojawia się on dopiero, gdy jest to wartość tak bardzo ujemna, że powoduje obniżkę łącznej sumy kredytu niezabezpieczonego poniżej zera. Do takiej sytuacji może dojść np. przy kredytach we frankach zaciągniętych po kursie zbliżonym do 2 zł z okresem kredytowania poniżej 25 lat.

W przypadku kredytu frankowego na kwotę 300 000 zł na 20 lat uruchomionego na początku sierpnia 2008 r. suma rat jest aż o 41 000 zł wyższa niż kredytu w złotych. Jednocześnie po umorzeniu 90% narosłego długu, jego wysokość spadnie do poziomu nieco ponad 18 000 zł. Po zsumowaniu tych dwóch wartości okazuje się, że kredyt niezabezpieczony wynosi -23 000 zł. Nie wiadomo jednak, czy kwota ta powinna zostać wypłacona kredytobiorcy czy pomniejszyć kredyt zabezpieczony. Możliwe jest też mniej korzystne dla kredytobiorców podejście – przyjęcie, że w takiej sytuacji kredyt niezabezpieczony jest równy zeru. Takie rozwiązanie byłoby jednak niesprawiedliwe. Cześć kredytobiorców odzyskiwałoby bowiem pieniądze w sytuacji, gdy ich raty były w sumie wyższe niż kredytu w złotych. Inni musieliby się natomiast pogodzić z utratą wpłaconych pieniędzy.

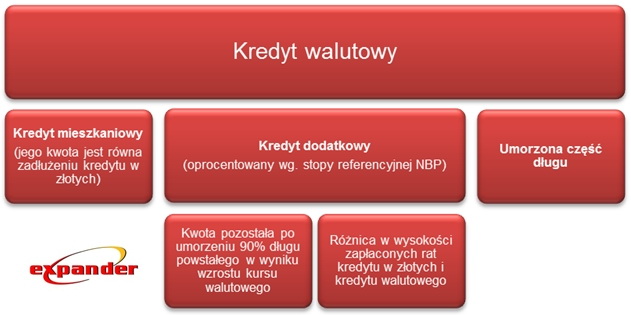

Co stanie się z kredytem walutowym po preferencyjnym przewalutowaniu

Niezależnie od tego, jaki będzie ostateczny parametr umorzenia, w ustawie pozostanie jeszcze jeden zapis wymagający zmiany. Mówi ona, że do przeliczania rat na walutę kredytu banki stosują kurs kupna. Tymczasem wszystkie banki wykorzystują do tego celu kurs sprzedaży. Pozostawienie obecnego sformułowania oznaczałoby, że wszystkie zapłacone dotychczas raty trzeba byłoby przeliczyć po kursie kupna NBP. To byłoby jednak niekorzystne dla osób korzystających z przewalutowania. Spowodowałoby bowiem, że w wyliczeniach uwzględniono by, że ich raty były znacznie niższe niż w rzeczywistości.

autor: Jarosław Sadowski, główny analityk firmy Expander