Kredyty będą tańsze, a lokaty jeszcze gorsze. Nawet 2-3 cięcia stóp procentowych – takie są oczekiwania wobec tegorocznych działań Rady Polityki Pieniężnej. To oznacza dla kredytobiorców oszczędność rzędu 140-190 złotych miesięcznie. Perspektywy dla oszczędzających są bez porównania gorsze. Coraz bardziej realne wydaje się ryzyko, że pojawią się koszty trzymania pieniędzy w bankach – przynajmniej dla części klientów.

Zaledwie 22 dni od marcowego cięcia stóp procentowych o 0,5 pkt. proc. Rada Polityki Pieniężnej znowu ogłosi swoją decyzję na temat kosztu pieniądza w Polsce. Przede wszystkim to od tej decyzji zależy jak wysokie raty kredytów będą płaciły miliony Polaków. Jest to też kluczowe dla określenia tego ile pieniędzy będzie można zarobić na bankowej lokacie.

Rynek czeka na 2-3 cięcia stóp

Czego można się spodziewać? Kontakty terminowe na stopę procentową sugerują, że już w kwietniu, a najpóźniej w maju czeka nas kolejne cięcie kosztu pieniądza w Polsce. Tym razem o 25 punktów bazowych. Innymi słowy to by oznaczało, że z poziomu 1,5% jeszcze na początku marca br. podstawowa stopa procentowa zostałaby obcięta aż o połowę. Ponadto już w wakacje, spodziewana jest kolejna decyzja o cięciu stóp. Rynek nie wyklucza ponadto kolejnej takiej decyzji jeszcze na przełomie lat 2020/21. W efekcie pod koniec roku podstawowa stopa procentowa może wynosić zaledwie 0,25 – 0,5%.

Osoby, które na zakup mieszkania zadłużyły się w złotówce, takie zmiany przyjęłyby z zadowoleniem. Cięcia podstawowej stopy prowadzą bowiem do obniżki rat. Co prawda dzieje się to z opóźnieniem – najpierw niższe stopy muszą przełożyć się na spadek stawki WIBOR (trwa to maksymalnie kilka dni), ale potem banki muszą te zmianę uwzględnić w oprocentowaniu kredytów (w przypadku hipotek trwa to nawet kilka miesięcy).

Odsetki w dół

Już jednak marcowe cięcie oznacza globalny spadek odsetek od złotowych kredytów mieszkaniowych o około 1,6-1,7 miliardów złotych w skali roku. Kwota imponująca, choć po rozłożeniu na wszystkie kredyty hipoteczne mówimy o spadku odsetek przeciętnie o 70-80 złotych miesięcznie. Jeśli w bieżącym roku doszłoby do kolejnych 2-3 cięć stóp (po 25 punktów każdy), to tegoroczny spadek kosztu pieniądza powinien spowodować redukcję odsetek w przypadku przeciętnego złotowego kredytu mieszkaniowego o 140-190 złotych miesięcznie.

Oprocentowanie lokat też

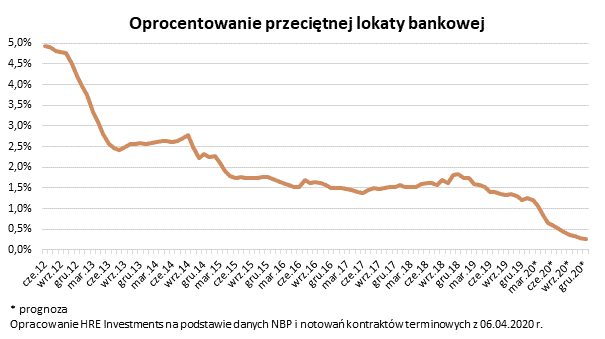

I choć te ruchy oznaczają oszczędności dla osób zadłużonych w rodzimej walucie, to po drugiej stronie tego równania znajdują się oszczędzający. Ci już od kilku lat są świadkami sytuacji, w której ceny w sklepach (inflacja) rosną szybciej niż odsetki od przeciętnej bankowej lokaty.

Tymczasem na tym nie koniec złych informacji. Już dziś bowiem zakładając przeciętną lokatę można liczyć na mniej niż 100 złotych odsetek w skali roku od powierzonej bankowi kwoty 10 tys. złotych. Przy prawie 5-proc. inflacji jest to oferta mało atrakcyjna, a będzie jeszcze gorzej. Jeśli dalej cięte będą stopy procentowe w Polsce, to już niebawem przeciętne oprocentowanie lokaty spadnie poniżej symbolicznego poziomu 0,5% (minus podatek) – wynika z szacunków HRE Investments. Taki scenariusz sugerują najnowsze notowania kontraktów terminowych. Ponadto trzeba mieć świadomość, że im dłuższy horyzont tej prognozy, tym większym błędem jest obarczona. Z drugiej strony, gdyby faktycznie doszło do 2-3 cięć stóp procentowych w Polsce, to w skrajnych przypadkach może się okazać, że już pod koniec br. dla części Polaków koszty trzymania pieniędzy w bankach zaczną przewyższać naliczane odsetki.

To skutkować może wycofywaniem pieniędzy z banków, trzymaniem ich w przysłowiowej „skarpecie”, która jednak nie chroni przed inflacją. Dlatego sporo osób może zwrócić się w kierunku aktywów uznawanych za bezpieczne przystanie – takie jak złoto, obligacje skarbowe czy nieruchomości.

Źródło: HRE Investments