Obniżenie oprocentowania kredytu o 0,25 pkt. proc. oznacza ratę niższą o około 13-15 zł miesięcznie w przeliczeniu na każde pożyczone 100 tys. zł. Choć Rada nie zdecydowała jeszcze o obniżkach stóp, to same oczekiwania graczy rynkowych spowodowały już, że WIBOR 3M spadł z poziomu 2,67% w połowie sierpnia do 2,23% dziś.

Oczekiwania ekonomistów i graczy rynkowych zdają się sprowadzać dzisiejszą decyzję Rady Polityki Pieniężnej do zwykłej formalności. Powszechnie oczekuje się, że po dzisiejszym posiedzeniu podstawowa stopa procentowa zostanie obniżona o 25 punktów (z 2,5% do 2,25%), choć pojawiają się także opinie o prawdopodobnym cięciu o 50 punktów.

Odsetki w dół

Co to oznacza dla przeciętnego Kowalskiego? Teoretycznie obniżka oprocentowania o 0,25 pkt. bazowych skutkuje obniżeniem raty kredytu zaciągniętego na 30 lat o około 13-15 zł w przeliczeniu na każde pożyczone 100 tys. zł. Gdyby więc przyjąć, że ktoś zadłużył się na 300 tys. zł godząc się na marżę baku w wysokości 1,8%, to przy WIBOR-ze 2,5% rata modelowego kredytu wyniosłaby 1484,6 zł miesięcznie, a przy 2,25% byłoby to 1440,9 zł miesięcznie

Gdyby jednak odwrócić sytuację i przyjąć, że Kowalski zanosi do banku 10 tys. zł w celu ulokowania ich na rocznej lokacie (wg NBP oprocentowanej w sierpniu br. na 2,8%), to spadek oprocentowania o 25 pkt. bazowych skutkowałby zmniejszeniem się odsetek z poziomu 280 zł (226,8 zł po uwzględnieniu podatku) do 255 zł (206,55 zł po uwzględnieniu podatku).

Raty mogą zmieniać się szybciej niż stopy

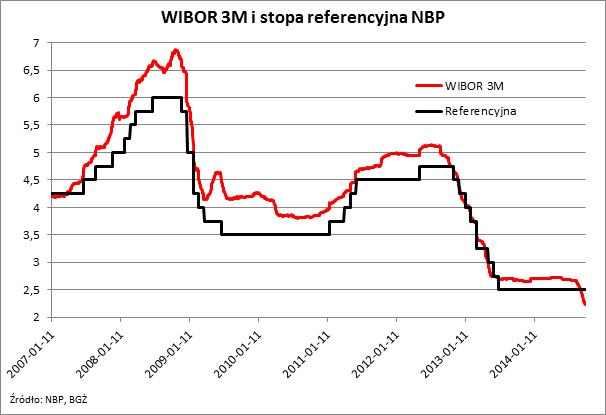

W praktyce sytuacja jest jednak trochę bardziej skomplikowana. Trzeba bowiem pamiętać, że oprocentowanie kredytów i lokat jest tylko pośrednio związane z poziomem stóp procentowych. Aby to wytłumaczyć skupmy się na przykładzie kredytów hipotecznych. Oprocentowanie długu jest przeważnie zależne od marży banku i stawki WIBOR (np. trzymiesięcznej czyli 3M). Stawka ta co prawda jest przeważnie trochę wyższa niż podstawowa stopa procentowa, ale zmienia się szybciej niż ta ustalana przez RPP, bo jest efektem toczącej się na bieżąco gry między uczestnikami rynku międzybankowego. Koszt kredytu może więc maleć zanim Rada zdecyduje o cięciu stóp. Przykładem mogą być ostatnie tygodnie. W połowie sierpnia 2014 r. WIBOR 3M był na poziomie 2,67%. W przeddzień ogłoszenia decyzji przez RPP (7 października 2014 r.) notowania tej stawki stopniały do poziomu 2,23%, a przypomnijmy, że podstawowa stopa procentowa w tym czasie nie zmieniła się i była na poziomie 2,5%.

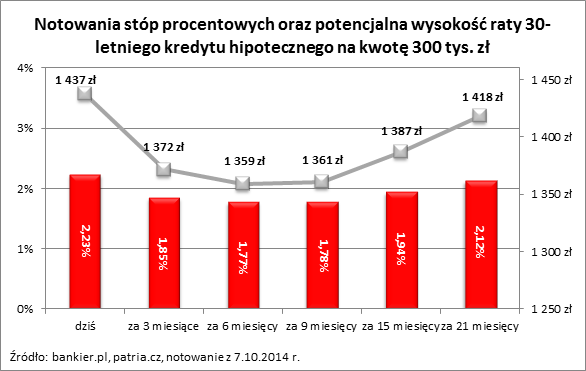

Teoretycznie więc kredytobiorca mógłby już odczuć zmiany stawki WIBOR spowodowane oczekiwaniami co do obniżki stóp. W modelowym przykładzie (30 letni kredyt na 300 tys. zł z marżą 1,8%), rata w połowie sierpnia mogła wynosić 1514,7 zł, a w przeddzień październikowej decyzji Rady 1437,4 zł, czyli aż o 77,3 zł mniej. W praktyce jednak banki nie zmieniają oprocentowania kredytów poprzez codzienne aktualizowanie stawki WIBOR. Dochodzi do tego przeważnie co pewien okres (np. co kilka miesięcy) lub dopiero gdy WIBOR zmieni się o np. 10 czy 25 punktów bazowych od ostatnio przyjętego poziomu.

Raty mogą jeszcze spaść

Reasumując, oprocentowanie zależy od poziomu stawki WIBOR. Ta zmienia się już w oczekiwaniu na decyzje RPP, a efekty tych zmian kredytobiorcy odczuwają po pewnym czasie, bo banki aktualizują oprocentowanie (WIBOR) z opóźnieniem. Z kolejnej obniżki kosztu pieniądza kredytobiorcy powinni jednak zdążyć skorzystać. Wszystko wskazuje bowiem na to, że stopy procentowe spadną z dzisiejszego poziomu i sytuacja taka będzie trwała przez dłuższy czas. Prognozy te wynikają wprost z najnowszych notowań kontraktów terminowych na stopę procentową (FRA).

W przeddzień decyzji RPP kontrakty za 3 miesiące wyceniały WIBOR 3M na 1,85%, a więc wyraźnie niżej niż dzisiejsza wartość tego wskaźnika (2,23% na dzień 7 października 2014 r.). Na jeszcze niższym poziomie notowany jest WIBOR 3M za pół roku (1,77%). Co niemniej ważne w znacznie dłuższym horyzoncie czasowym (21-miesięcznym) kontrakty na WIBOR 3M notowane są na poziomie 2,12%, a więc także wyraźnie niżej niż dziś. Z tych notowań wnioskować można, że już niebawem rynek spodziewa się, przynajmniej 2-3 obniżek stóp procentowych, a w horyzoncie dwóch lat WIBOR nie powinien być wyższy niż wskazują dzisiejsze notowania. Dostęp do kredytów powinien więc pozostać relatywnie łatwy przez dłuższy czas. Rata modelowego kredytu może spaść z dzisiejszego poziomu 1437 zł do niespełna 1360 zł miesięcznie – tak przynajmniej rynek wycenia dziś najbardziej prawdopodobny scenariusz.

Bartosz Turek, Lion’s Bank

Bartosz Turek, Lion’s Bank