O ile wcześniej przez dłuższy okres mogliśmy obserwować siłę relatywną warszawskiej giełdy, tak w zeszłym tygodniu inwestorzy z Książęcej byli raczej w defensywie. Kapitał zagraniczny najwyraźniej czekał na rozwój sytuacji, bo WIG20 wzrósł tylko o symboliczne 0,1%. Tenże kapitał raczej nie będzie zadowolony z wyników wyborów prezydenckich w Polsce, których wynik zwiększa prawdopodobieństwo zmiany układu sił w parlamencie po jesiennych wyborach. Część populistycznych propozycji może być odebranych jako ryzyko dla stabilności polskiego budżetu. Do tego jednym z haseł wyborczych A. Dudy było uporanie się z problemem kredytów we frankach na zasadach nierynkowych, z uprzywilejowaniem klientów. Banki mogą z tego powodu być pod większą presją spadkową. Nie należy jednak przeceniać znaczenie ryzyka politycznego w Polsce, dlatego nie uważamy, aby w razie potencjalnej słabości WIG20 upatrywać w tym głównej przyczyny. Indeks szerokiego rynku WIG stracił 0,1%, ze względu na odwrót od małych i średnich spółek – sWIG80 zniżkował o 1,2%, a mWIG40 stracił 0,6%. Może to być w dużej mierze spowodowane zakończeniem publikacji sezonu wyników i pewną chęcią spieniężenia zysków bądź ograniczenia strat, bowiem wyniki spółek zaskakiwały w obie strony.

GPW ze swoimi minimalnymi zmianami bardziej niż parkiety Zachodniej Europy naśladowała Wall Street. Tam jednak minimalne zmiany odbywają się na rekordowych dla indeksów poziomach. W zeszłym tygodniu notowaliśmy kolejne historyczne rekordy na S&P500 i DJIA. Protokół po posiedzeniu FOMC nie wniósł nic nowego – fakt niskiego prawdopodobieństwa podwyżek w czerwcu jest już zdyskontowany. Natomiast na eurodolara mocno przełożyła się tylko nieco wyższa od prognoz inflacja bazowa w USA, bo to faktycznie może być czynnik przyspieszający podwyżki stóp w USA. Mówimy jednak o terminach powakacyjnych, toteż rynek kapitałowy nie zaprząta sobie tym głowy.

Inaczej z rynkiem walutowym, gdzie euro silnie taniało w zeszłym tygodniu, schodząc do okolic 1,10. O ile wcześniej silna wspólna waluta była podawana za przyczynę sporej korekty na eksportowych rynkach niemieckim i francuskim, tak teraz był to czynnik wzmacniający tamtejsze indeksy. Przyczynił się do tego także EBC. Członek Zarządu tej instytucji, Benoit Coeure, wspomniał na początku tygodnia o możliwości dalszych obniżek stóp procentowych w strefie euro, a także o zwiększeniu skali zakupów obligacji skarbowych przed wakacjami, aby w okresie urlopowym móc nieco go ograniczyć. DAX poszedł w górę o 3,2% i to mimo niezbyt dobrych danych z niemieckiej gospodarki, a CAC40 zwyżkował o 3%. W tym tygodniu najważniejsze będą dane z USA, m.in. zamówienia na dobra trwałe, indeks PMI dla usług i Chicago PMI oraz zrewidowany PKB.

Analiza techniczna

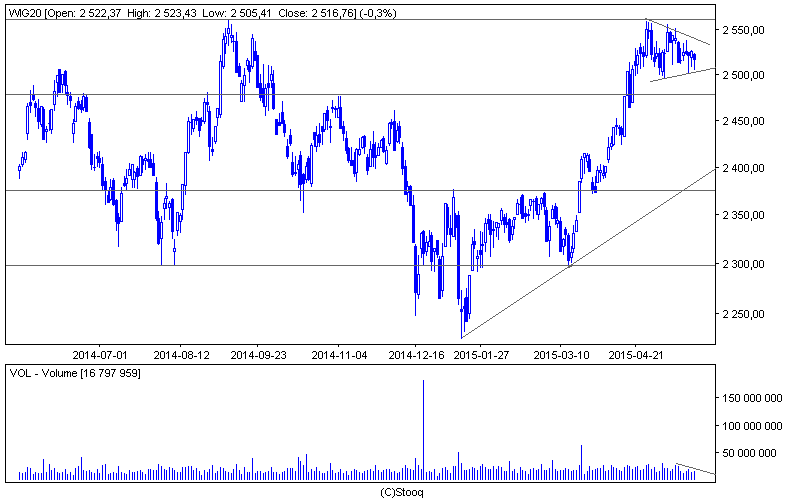

Wykres 1. WIG20 w interwale dziennym. Źródło: Stooq

Wykres 1. WIG20 w interwale dziennym. Źródło: Stooq

W zeszłym tygodniu WIG20 zmienił się o symboliczne 0,1%, bo tylko takiej skali wzrost zaliczył. Utrzymuje się on w okolicach 2500 pkt, a ważne wsparcie to jeszcze poziom 2476 pkt. Konsolidacja trwa już kilkanaście dni i na ten moment wygląda, że kształtuje się formacja flagi, która jest wzrostową formacją i pojawia się zwykle w połowie ruchów. Oznaczałoby to, że WIG20 ma przed sobą jeszcze spory wzrostowy zasięg. Do przebicia pozostaje jednak opór na 2560 pkt. Za formacją flagi przemawiają spadające obroty wraz z postępem konsolidacji.

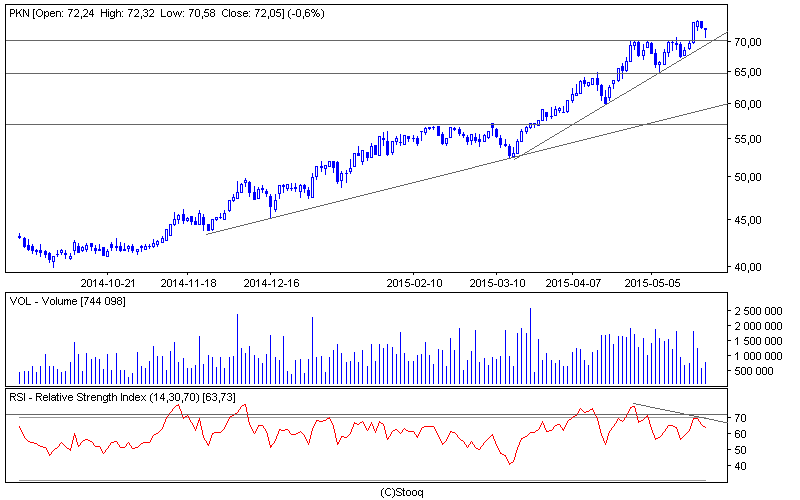

Wykres 2. PKN Orlenw interwale dziennym. Źródło: Stooq

Wykres 2. PKN Orlenw interwale dziennym. Źródło: Stooq

W obliczu neutralnego wyniku WIG20 na uwagę zasługuje wzrost o 5,3% na walorach Orlenu. Z dosyć sporym zapałem inwestorzy zaatakowali kolejną okrągłą barierę na poziomie 70 PLN. Teraz okolice 70 PLN są najbliższym wsparciem, natomiast jeśli chodzi o opory to kurs kreśli nowe historyczne maksima i ciężko o nich mówić. Póki pozostaje powyżej 70 PLN, póty sygnał kupna jest aktywny. Jednak oscylator RSI ostrzega – pojawiła się wyraźna dywergencja niedźwiedzia, a zatem kupujący tracą swój impet. Zejście poniżej poziomu 70 PLN zaneguje sygnał kupna. Kolejne wsparcie to 65 PLN, Przy czym jego test spowodowałby i tak złamanie linii przyspieszonego trendu wzrostowego, a linia zwykła jest daleko oddalona od kursu.