Powodów marazmu i słabego zachowania warszawskiego parkietu upatruje się od dłuższego czasu w zmianach zasad funkcjonowania funduszy emerytalnych oraz małego zainteresowania naszym rynkiem ze strony inwestorów zagranicznych. O ile z pierwszą tezą można się częściowo zgodzić, to drugi argument nie znajduje uzasadnienia w rzeczywistości. W pierwszych miesiącach roku OFE sporo kupowały zagranicą, ale zagranica chętnie akumulowała polskie akcje.

Spojrzenie na dane liczbowe dotyczące struktury portfeli OFE oraz publikowane przez Narodowy Bank Polski informacje o przepływach kapitału sugeruje, że powody, dla których główne indeksy warszawskiej giełdy od kilkunastu miesięcy nie mogą obrać zdecydowanego kierunku, są znacznie bardziej złożone niż tylko zmiany w działaniu funduszy emerytalnych. Czynnik ten oczywiście wpływa negatywnie na koniunkturę giełdową w kilku aspektach, ale nie należy przeceniać jego znaczenia. Do tej pory wpływ ten dokonuje się bardziej na płaszczyźnie psychologicznej niż realnej. Chodzi tu przede wszystkim o ocenę perspektyw rynku, a nie konkretne działania OFE. Fundusze emerytalne umiejętnie radzą sobie w trudnej sytuacji, w jakiej znalazły się w wyniku przeforsowanych przez rząd zmian w systemie emerytalnym. Jednym z tego przykładów jest rosnące zaangażowanie części aktywów w akcje zagranicznych firm. Posunięcie to z jednej strony prowadzi do ograniczenia ryzyka portfela oraz poprawy wyników zarządzania środkami klientów. Z drugiej zaś, tworzy bufor ochronny, który może zostać wykorzystany w sytuacji, gdy fundusze będą musiały uwalniać środki na transfery do ZUS, gdy napływ pieniędzy ze składek nie będzie w stanie skompensować skutków działania mechanizmu suwaka, czyli konieczności przekazywania środków klientów, którym do emerytury pozostanie mniej niż dziesięć lat. Patrząc z perspektywy krótkoterminowej, zakupy akcji zagranicą osłabiają potencjał popytowy OFE na warszawskiej giełdzie, jednak w dłuższym horyzoncie takie działanie może w znacznym stopniu złagodzić presję podażową, z jaką moglibyśmy mieć do czynienia już za kilka czy kilkanaście miesięcy. Zakupy akcji na giełdach zagranicznych są więc działaniem korzystnym zarówno z punktu widzenia klientów OFE, jak i inwestorów, działających na naszej giełdzie.

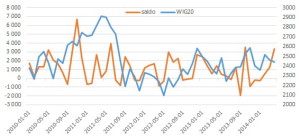

Zmiany indeksu WIG20 i saldo zagranicznych inwestycji portfelowych w Polsce

Źródło: na podstawie danych GPW i NBP.

Źródło: na podstawie danych GPW i NBP.

Na koniec pierwszego kwartału 2013 r. fundusze emerytalne posiadały akcje spółek notowanych na zagranicznych giełdach o wartości 3,4 mld zł. W maju ta część ich portfela zwiększyła się do 7,4 mld zł, a więc zwiększyła się o 4 mld zł. Ta zwiększona aktywność OFE na zagranicznych rynkach znajduje odzwierciedlenie w danych NBP, dotyczących polskich inwestycji portfelowych zagranicą. Wynika z nich, że ich saldo od początku 2013 r. do kwietnia 2014 r. wyniosło prawie 8 mld zł. Tak wysokie było po raz pierwszy w historii publikacji tego typu danych. W 2012 r. wyniosło ono 1,8 mld zł., w 2013 r. skoczyło do niemal 4 mld zł, a w ciągu pierwszych czterech miesięcy 2014 r. sięga już 3,9 mld zł.

Nie znajduje też w danych NBP potwierdzenia teza, mówiąca że zmiany w OFE działają zniechęcająco na zagraniczny kapitał, który z tego między innymi względu omija nasz rynek. Co prawda w 2013 r. saldo, czyli różnica między wartością akcji sprzedanych i kupionych przez portfelowych inwestorów zagranicznych, wyniosło 8,2 mld zł., a więc było o ponad jedną trzecią niższe niż w 2012 r., ale było dwukrotnie wyższe niż saldo polskich inwestycji tego typu, dokonanych przez naszych graczy. Także w ciągu pierwszych czterech miesięcy 2014 r. z sięgającą niemal równy miliard złotych nawiązką saldo inwestycji zagranicznych w naszym kraju kompensowało odpływ kapitału z tego tytułu z naszego rynku.

Tylko do końca lipca Polacy mogą składać deklaracje pozostania w OFE. Do końca czerwca zdecydowało się na to 354 tys. osób, czyli około 3 proc. uprawnionych. Nic nie wskazuje na to, by w najbliższych tygodniach doszło do masowego napływu deklaracji. Już wkrótce dopływ pieniędzy ze składek do OFE ulegnie drastycznemu zmniejszeniu. Będzie to czynnik ograniczający możliwości poprawy koniunktury na warszawskiej giełdzie, ale niewykluczający takiego scenariusza. Warunkiem jego realizacji jest jednak zwiększenie się aktywności pozostałych grup inwestorów.