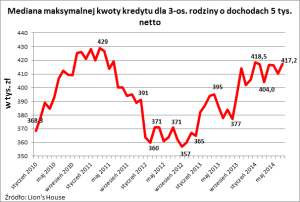

Niemal 2% wynosi już średnia marża kredytu hipotecznego w złotym – wynika z ankiety przeprowadzonej wśród banków przez Lion’s House. To wysoki wynik, ale dzięki niskim stopom procentowym trzyosobowa rodzina wciąż może na mieszkanie pożyczyć ponad 417 tys. złotych.

Gdyby na początku lipca trzyosobowa rodzina z dochodem 5 tys. zł netto chciała zaciągnąć kredyt hipoteczny na zakup mieszkania, to przeciętnie mogłaby liczyć na 417,2 tys. zł kredytu (mediana). Wymagałoby to zadłużenia się na 30 lat, korzystania z bankowego rachunku i karty kredytowej, a w niektórych bankach nieodzowną częścią kredytu okazałyby się też dodatkowe ubezpieczenia.

Lipcowy wynik (mediana zdolności kredytowej) był więc o 32,2 tys. zł lepszy wynik niż w analogicznym okresie przed rokiem i o 7 tysięcy wyższy niż w poprzednim miesiącu.

Marże w górę, stopy w dół

Trend wzrostowy możliwości pożyczkowych modelowej rodziny widoczny jest od końca trzeciego kwartału 2012 r. Wtedy to bowiem rynek zaczął dyskontować fakt, że już niedługo Rada Polityki Pieniężnej miała podjąć pierwszą z serii decyzji o obniżeniu stóp procentowych. We wrześniu 2012 r. modelowa rodzina mogła pożyczyć na mieszkanie 357 tys. zł, a dziś już 417,2 tys. zł, czyli o 55,2 tys. zł więcej. W dużej mierze wynika to z faktu, że w trzecim kwartale 2012 r. podstawowa stopa procentowa była na poziomie 4,75%, a dziś jedynie 2,5%.

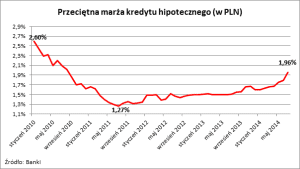

W przeciwnym kierunku działają banki komercyjne. Te przeważnie podnoszą swoje marże wtedy, gdy koszt pieniądza jest relatywnie niski i obniżają swoje marże, gdy RPP zacieśnia politykę pieniężną. Nie powinno ulegać wątpliwości, że obecnie mamy do czynienia z pierwszym z tych scenariuszy. Z danych zebranych przez Lion’s House wynika bowiem, średnia marża kredytów hipotecznych wzrosła z poziomu 1,51% w lipcu 2013 r. do 1,96% obecnie. Wzrost przeciętnej marży o 0,45 pkt proc. ma wpływ na sytuację kredytobiorców. Biorąc bowiem pod uwagę bieżące warunki rynkowe, różnica w marży na poziomie 0,45 pkt. proc. w przypadku 30-letniego kredytu wiąże się z kosztem odsetkowym o około 9,6 tys. zł wyższym na każde pożyczone 100 tys. zł.

Pół miliona kredytu za 5 tys. regularnego dochodu

Trzeba mieć oczywiście świadomość, że oferty banków są bardzo zróżnicowane. Doskonałym tego przykładem jest chociażby kwota kredytu, na którą mogłaby liczyć modelowa rodzina w poszczególnych bankach. Zakładamy, że trzyosobowa rodzina o dochodzie 5 tys. zł netto mieszka w mieście o liczbie mieszkańców 150 tys., nie ma żadnych kredytów i posiada samochód. Rodzina chce kupić mieszkanie o pow. 70 m kw. i w tym celu zadłużyć się na 30 lat w równych ratach z możliwie niskim wkładem własnym.

Efekt? Alior Bank, Bank Pekao, Raiffeisen Polbank deklarują, że takim kredytobiorcom skłonne byłyby pożyczyć nawet ponad pół miliona złotych. Na drugim biegunie są: PKO BP, Deutsche Bank i Getin Noble Bank. Według ich deklaracji modelowa rodzina mogłaby liczyć na kredyt w kwocie od 334,4 do 351,5 tys. zł.

| Zdolność kredytowa 3-os. rodziny z dochodem 5 tys. zł netto | |

| Bank | Maksymalna kwota kredytu (3-os. rodzina) |

| Alior Bank | 500 305 zł |

| Bank BPH* | 411 400 zł |

| Bank Millennium | 476 100 zł |

| Bank Pocztowy | 380 000 zł |

| Bank BGŻ | 393 446 zł |

| BNP Paribas Bank | 471 686 zł |

| BOŚ Bank | 448 000 zł |

| Bank Zachodni WBK | 417 232 zł |

| Citi Handlowy | 442 983 zł |

| Credit Agricole | 415 900 zł |

| Deutsche Bank PBC | 350 000 zł |

| Eurobank** | 485 461 zł |

| Getin Noble Bank | 351 546 zł |

| ING Bank Śląski | 392 662 zł |

| mBank | 418 502 zł |

| Nordea Bank | 370 140 zł |

| Pekao SA | 507 780 zł |

| PKO BP | 334 350 zł |

| Raiffeisen Polbank | 527 600 zł |

|

Źródło: ankiety wysłane do banków 3.07.2014 |

|

| * kwota wypłacana na rachunek (po odjęciu kredytowanych opłat i prowizji) ** Przy założeniu, iż dodatkowo zostaną wybrane: konto z wpływem wynagrodzenia, karta kredytowa oraz ubezpieczenie na życie |

|