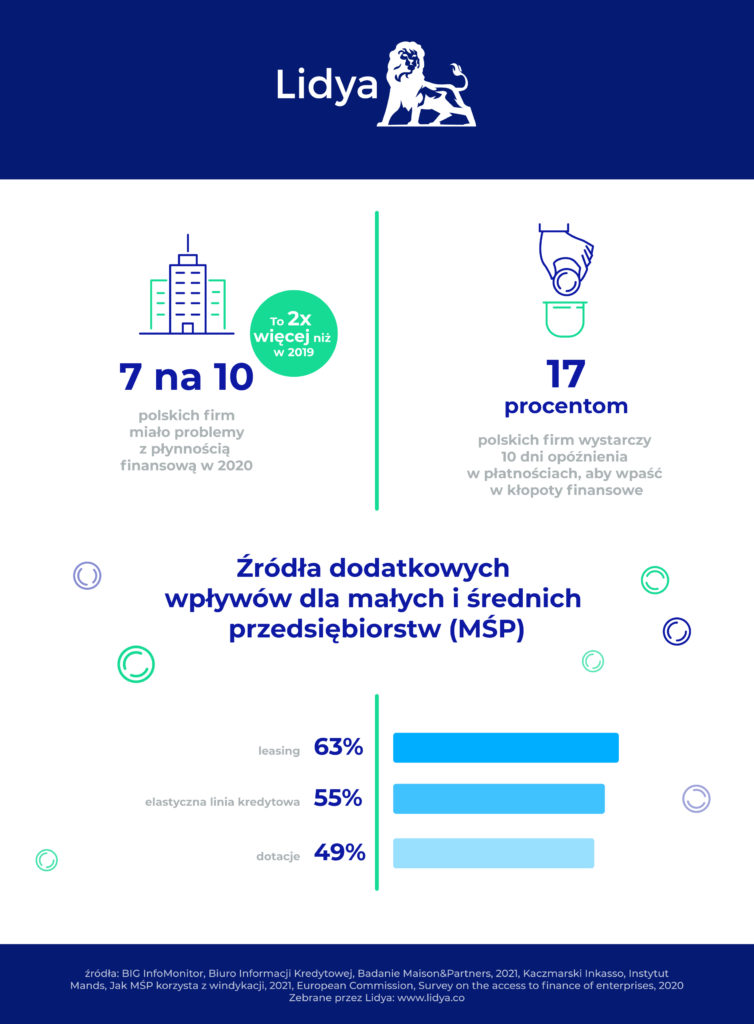

Jakie formy finansowania zapewnią sukces biznesowy MŚP? W ubiegłym roku 7 na 10 polskich firm miało problemy z płynnością finansową, czyli dwa razy więcej niż w 2019 roku. W efekcie 4 na 10 przedsiębiorstw musiało ograniczyć swoje inwestycje – często kluczowe w konkurencyjnym otoczeniu. Firmy zmagały się również z barierami finansowymi i zaległościami w płatnościach, które mogą negatywnie wpłynąć na stan konta bankowego. Nawet przy zaledwie 10-dniowym opóźnieniu. Przedsiębiorcy musieli sięgać m.in. po kredyty bankowe – niestety, ich uzyskanie nie zawsze jest łatwym zadaniem. Jakie inne możliwości finansowania zewnętrznego pozostają przedsiębiorcom, którzy chcą odnieść sukces w trudnej rzeczywistości COVID-19?

4 na 10 firm z branży handlowej i 36% z detalicznej uznało rok 2020 za zły. Wśród najbardziej zadowolonych przedsiębiorców można wymienić natomiast tych, zajmujących się produkcją. Niezależnie jednak od branży, dla wielu firm najważniejsza była walka o przetrwanie. Nie było to łatwym zadaniem, bo oprócz konieczności redefiniowania strategii i planowania kolejnych kroków, musiały one zmagać się z opóźnieniami w płatnościach. Ponadto innymi barierami finansowymi, które utrudniały im stabilność finansową.

Opóźnienie w płatności faktur rujnuje plany finansowe

Ponad połowa polskich mikro i małych przedsiębiorstw ma problemy z zaległościami w płatnościach. Biorąc pod uwagę, że większość polskich MŚP wysyła co najmniej 21 faktur miesięcznie, nawet 2-3 niezapłacone dokumenty – spiętrzone w tym samym czasie – mogą stanowić wyzwanie. Zwłaszcza w przypadku mniejszych firm z ograniczonym budżetem. 2 na 10 firmom wystarczy 10 dni opóźnienia, by popaść w kłopoty finansowe, w tym zadłużyć się u innych podmiotów. Jedna trzecia firm może czekać tylko przez 20 dodatkowych dni.

Dane te pokazują, jak napięte są dzisiejsze budżety. Nic dziwnego, że 4 na 10 polskich firm musiało zmniejszyć swoje inwestycje w 2020 roku. Sprawia to, że są one narażone na prześcignięcie nie tylko przez konkurencję krajową, ale także zagraniczną. W 2020 r. polskie MŚP zajęły czwarte miejsce od końca pod względem inwestycji wśród wszystkich badanych tej wielkości firm w UE.

Im niższe inwestycje, tym gorsza pozycja na tle konkurencji

Brak inwestycji w połączeniu z barierami finansowymi tworzy trudne środowisko dla najmniejszych polskich przedsiębiorstw, które narzekają m.in. na rosnące koszty zakupu materiałów i zatrudnienia. Ponadto brak środków finansowych na rozwój. Ich europejscy odpowiednicy wskazują również na kwestie pozafinansowe, które mają duży wpływ na działalność. Takie jak trudności w pozyskiwaniu nowych klientów, zgłaszane przez 21% kontynentalnych MŚP. Ponadto problemy z zatrudnieniem wykwalifikowanej kadry (19%) oraz trudności związane z pandemią COVID-19 (18%).

Może finansowanie zewnętrzne?

Z większością tych wyzwań łatwiej sobie poradzić, gdy firma pozyska zewnętrzne finansowanie. W 2020 roku 63% polskich MŚP uznało leasing za najważniejsze źródło dodatkowych wpływów dla swojej działalności. Inne dostępne źródła zasilenia budżetu to m.in. elastyczna linia kredytowa (ważna dla 55%) oraz dotacje (49%). W tym samym czasie ich europejscy odpowiednicy wymieniali: elastyczne linie kredytowe (istotne dla 50%), kredyty bankowe (48%) oraz leasing (45%).

Pozyskanie zewnętrznego finansowania jest jednak kolejnym trudnym wyzwaniem. 53% mikroprzedsiębiorstw i 56% małych firm zgłasza związane z tym problemy. Nie ułatwiają tego również banki, gdyż – jak przewiduje Narodowy Bank Polski – wymagania dotyczące uzyskania finansowania z banków będą w tym roku jeszcze rosły.

Aby osiągnąć sukces w wysoce konkurencyjnym środowisku biznesowym, MŚP muszą śledzić aktualną sytuację rynkową, dostosowywać się do nowych ograniczeń związanych z COVID-19. Ponadto dbać o swoje finanse, śledzić kontrahentów, którzy nie płacą w wyznaczonym terminie. Ponadto także utrzymywać się na szczycie, pozyskując nowych klientów i utrzymując dotychczasowych.

Alternatywą rozwiązania oferowane przez fintechy

Wszystko to może jednak nie wystarczyć, jeśli w kluczowym momencie zabraknie dostępu do zewnętrznego finansowania. Na szczęście nową nadzieją dla przedsiębiorców jest pojawienie się fintechów oferujących alternatywne źródła finansowania. Przedsiębiorca potrzebujący pieniędzy jest w stanie skontaktować się z takim podmiotem za pośrednictwem jego strony internetowej, wypełnić wniosek o uzyskanie środków pieniężnych. Następnie otrzymać szybką decyzję w danej sprawie. Dla przykładu Lidya – jeden z fintechów udzielających wsparcia finansowego m.in. na polskim rynku – wymaga jedynie wyciągu z konta bankowego firmy z 3. ostatnich miesięcy. W odpowiedzi udziela szybkiej decyzji o rozpatrzeniu wniosku dzięki algorytmom opartym na AI. Lidya nie wymaga żadnych zabezpieczeń, a cały proces wnioskowania o pożyczkę jest w pełni cyfrowy. Jest to dość pomocne, zwłaszcza gdy przedsiębiorca, będący w trudnej sytuacji, musi szybko dowiedzieć się, na czym stoi.

Eksperci z Lidya zwracają uwagę, że 95% przedsiębiorstw korzystających z ich pomocy to klienci powracający. C świadczy o dużej atrakcyjności takich fintechów wśród biznesmenów. Mniej formalności i błyskawiczny proces decyzyjny, a także szybkie wsparcie klienta. To wszystko sprawia, że tego rodzaju firmy są wiarygodnym źródłem zewnętrznego finansowania, które umożliwia rozwój biznesu.

Według Mapy Polskich Fintechów 2020, większość firm tego typu działających w Polsce świadczy usługi finansowe. Z czego 11,3% zajmuje się finansami przedsiębiorstw, a 7,2% pożycza pieniądze. Przy prognozowanym rocznym wzroście globalnego rynku digital lending na poziomie 20,7%, do końca 2026 roku osiągnie on wartość 15,3 mld USD. Jednocześnie, udział fintechów oferujących alternatywne źródła finansowania będzie stale rósł.

Źródło: Lidya