Przedstawiciele Związku Banków Polskich w styczniu prognozowali roczny spadek sprzedaży kredytów mieszkaniowych. Najnowsze wydanie raportu AMRON SARFiN potwierdza wcześniejsze prognozy. Zebrane informacje wskazują, że w całym 2014 r. banki udzieliły około 174 000 kredytów na cele mieszkaniowe. Tak niskiej sprzedaży „hipotek” nie notowano od dziewięciu lat …

W IV kw. 2014 r. wzrosła tylko liczba rządowych dopłat

Wyniki rynku kredytów mieszkaniowych z IV kw. 2014 r. są dość zaskakujące. Nie sprawdziły się bowiem prognozy mówiące, że perspektywa podwyższenia minimalnego wkładu (z 5% do 10%) bardzo zaktywizuje kredytobiorców.

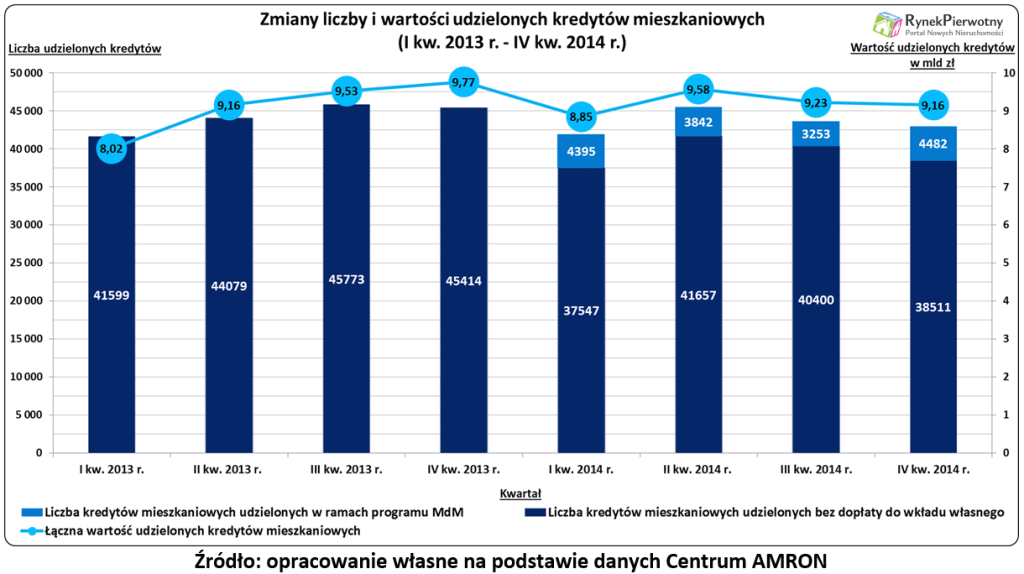

W poprzednim kwartale Centrum AMRON odnotowało spadek liczby oraz wartości nowych kredytów na cele mieszkaniowe (patrz poniższy wykres). W stosunku do III kw. 2014 r. banki sfinansowały o 1,51% mniej mieszkań i domów. Zmiana łącznej wartości podpisanych umów wyniosła natomiast (-0,77%). Dzięki aktywności uczestników MdM-u kwartalne spadki nie były większe. Od października do grudnia ub.r. ponad 10,40% kredytów na cele mieszkaniowe zostało udzielonych z rządową dopłatą. To oznacza powrót do wartości notowanej w pierwszym kwartale działania programu Mieszkanie dla Młodych (patrz poniżej). Spory wpływ na poprawę wyników MdM-u miała październikowa podwyżka limitu obowiązującego w Warszawie (z 6126,90 zł/mkw. do 6583,14 zł/mkw.).

Od 2008 roku rynek hipoteczny skurczył się o 35% – 40%

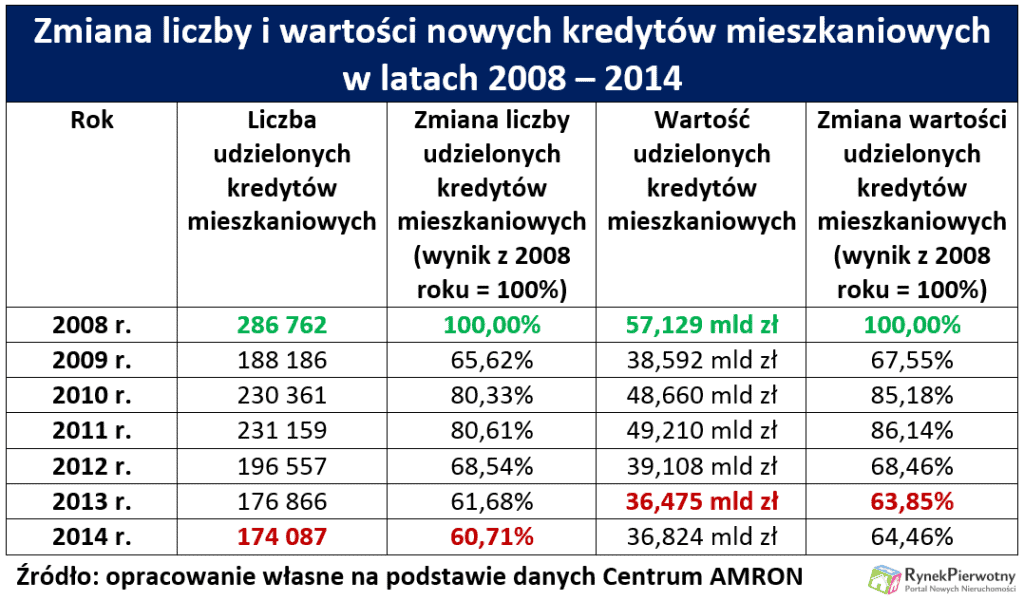

Dane Centrum AMRON pozwalają również na przeanalizowanie sprzedaży kredytów mieszkaniowych w znacznie szerszej perspektywie. Poniższa tabela zawiera informacje na temat całorocznej liczby i wartości nowych „hipotek” (lata 2008 – 2014). Wyniki z ubiegłego roku nie prezentują się korzystnie. Liczba udzielonych kredytów na cele mieszkaniowe w stosunku do 2008 r. spadła o 39,29% – zauważa analityk portalu RynekPierwotny.pl. W przypadku wartości „hipotek” ujemna zmiana przekroczyła 35%. Warto również dodać, że pod względem liczby mieszkań i domów sfinansowanych przez banki, miniony rok był najgorszy od dziewięciu lat.

Wyniki rynku hipotecznego z ub.r. niewiele zmieniły się w stosunku do poprzedniego okresu (styczeń – grudzień 2013 r.). Roczna zmiana liczby nowych „hipotek” wyniosła (-1,57%). Po zsumowaniu łącznej wartości umów kredytowych odnotowano natomiast niewielki wzrost (o 0,96% w relacji do 2013 r.).

Porównując dane z dwóch ostatnich lat, trzeba jednak pamiętać o istotnych różnicach. W 2014 r. na sprzedaż kredytów mieszkaniowych pozytywnie wpływał program MdM. Kredytobiorców zachęcały również niższe notowania stopy WIBOR. Mimo tych uwarunkowań, połączonych z szybszym tempem wzrostu gospodarczego, banki nie poprawiły wyników sprzedażowych. Główną przyczyną był coraz większy wpływ niekorzystnych czynników (np. emigracji zarobkowej i niskiej stabilności zatrudnienia młodych osób). Trudno zatem oczekiwać, że w bieżącym roku wzrośnie liczba nowych „hipotek”. Obecnie dodatkową barierą dla kredytobiorców jest wyższy poziom wymaganego wkładu. Efekt restrykcji wprowadzonych przez KNF można było zauważyć już w styczniu. Dane Związku Banków Polskich (Index PENGAB) wskazują, że na początku b.r. liczba udzielonych kredytów mieszkaniowych wyraźnie spadła.

Demografia będzie nieubłagana również dla banków …

Demografia będzie nieubłagana również dla banków …

Kredytodawcy powinni zdawać sobie sprawę, że za kilka lat nawet obecne wyniki sprzedażowe mogą być oceniane jako bardzo dobre. Na razie sprzedaż kredytów mieszkaniowych wciąż jest wspierana przez skutki wyżu demograficznego z lat 80 – tych. Ta sytuacja zmieni się już niebawem. Na początku kolejnej dekady spory udział w grupie potencjalnych kredytobiorców, będzie miało niezbyt liczne pokolenie osób urodzonych po 1990 r. Na kondycję rynku hipotecznego wpłynie też wzrost liczby mieszkań, które zmarli seniorzy pozostawią swoim rodzinom. Warto pamiętać, że wkrótce umrze wiele osób urodzonych w latach powojennego wyżu.

Sektor bankowy nie uniknie zmian związanych z emigracją zarobkową i niewielką liczbą urodzeń. Dlatego banki już teraz muszą przygotować się na spadek popularności kredytów mieszkaniowych. W dłuższej perspektywie coraz bardziej istotny dla kredytodawców będzie inny element ich oferty hipotecznej. Mowa o odwróconym kredycie. Ten produkt bankowy na razie nie cieszy się dużym zainteresowaniem. Czynniki demograficzne w połączeniu ze spadkiem stopy zastąpienia dla nowych emerytur powinny jednak zmienić obecną sytuację.

autor: Andrzej Prajsnar, RynekPierwotny.pl