Po zdecydowanej dominacji byków w lutowym handlu na Wall Street, marzec charakteryzuje się zdecydowaną przewagą strony podażowej. Zeszłotygodniowe spadki S&P500 związane były przede wszystkim z czynnikiem, który mocno umacniał amerykańską walutę, czyli jastrzębimi oczekiwaniami wobec środowego komunikatu FOMC w sprawie stóp procentowych. Perspektywa usunięcia z komunikatu zwrotu o cierpliwości w podnoszeniu stóp oraz podwyżek już w czerwcu zwiększyła awersję do ryzyka i ucieczkę części inwestorów z rynku akcji. Indeksom nie pomogły także dużo słabsze od oczekiwań dane o amerykańskiej sprzedaży detalicznej. Odczyt wyniósł tylko -0,6% m/m w stosunku do prognozowanego 0,3% m/m. Giełda w Warszawie, podobnie do tureckiej i węgierskiej, wciąż kontynuuje niekorzystną tendencję w stosunku do rynków krajów rozwiniętych. Podczas gdy parkiety emergingmarkets w najlepszym wypadku znajdują się w trendach bocznych, tak DAX i CAC40 notują historyczne maksima.

Warszawski indeks blue chipów zanotował w minionym tygodniu spadek o 1,8%. Średniaki z mWIG40 zakończyły tydzień na poziomie sprzed 7 dni, a mniejsze spółki z symbolicznym spadkiem. Nowe szczyty obserwowaliśmy na niemieckim DAXie, który w ciągu tygodnia urósł o 3%. Tym samym byliśmy świadkami dziewiątego tygodnia na tym rynku rozgrywanego pod dyktando byków. Nieco gorzej spisywał się francuski CAC40 z 0,9% wzrostem, a identyczny skalą spadek zanotował znajdujący się pod presją sprzedających S&P500.

W obecnym tygodniu interesujący dla rynków będzie środowy komunikat FOMC w sprawie stóp procentowych. Konsensus rynkowy oczekuje jastrzębiego wydźwięku i usunięcia wzmianki o cierpliwości w podnoszeniu stóp, co wyraźnie widoczne jest po trwającej od 3. marca fali spadków na Wall Street. Poniedziałek przyniesie nam dane o produkcji przemysłowej z USA oraz szczegóły na temat krajowej inflacji. We wtorek zapoznamy się ze wskaźnikiem budowy nowych domów oraz roczną dynamiką przeciętnego wynagrodzenia brutto i zatrudnienia w Polsce. Środa upłynie pod znakiem wspomnianego komunikatu FOMC, a inwestorzy znad Wisły zapoznają się także z danymi o produkcji przemysłowej. We czwartek oczy inwestorów zwrócone będą na kurs franka i decyzję SNB w sprawie stopy procentowej. Oczekiwana, nie tylko przez zadłużonych we franku, jest kolejna z rzędu obniżka stóp, która mogłaby osłabić nieco szwajcarską walutę. Na zakończenie tygodnia zapoznamy się z szeregiem mniej istotnych danych z USA – wyprzedzającym indeksem Conference Board, saldem rachunku bieżącego i liczbą wniosków o zasiłek dla bezrobotnych z USA.

Analiza techniczna

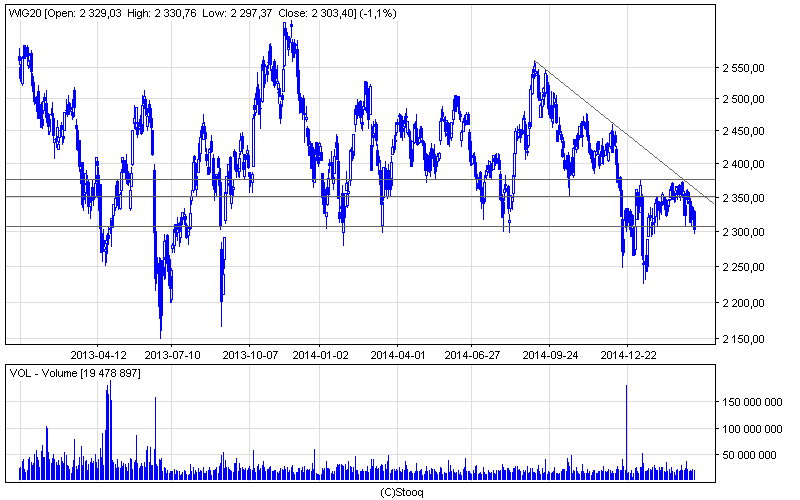

Wykres 1. WIG20 w interwale dziennym. Źródło: Stooq

Wykres 1. WIG20 w interwale dziennym. Źródło: Stooq

Dominacja niedźwiedzi w minionym tygodniu wpisywała się w zarysowany we wcześniejszych dniach negatywny dla inwestorów scenariusz techniczny. Odwrót od okolic widocznej na wykresie linii trendu spadkowego kontynuowany był w obecnym tygodniu. Siła trendu spadkowego była znaczna, bowiem pewnie pokonane zostało wsparcie na 2350 punktów. Obecnie w grze jest walka o skuteczną obronę 2300 punktów, podobnie jak miało to miejsce w styczniu i sierpniu poprzedniego roku. Przełamanie tego poziomu zwiastowałoby walkę o utrzymanie pobliskiego wsparcia na 2280 pkt. Ruch na północ zwiastowałby kolejne mierzenie się z linią trendu spadkowego.

Wykres 2. Getin Holdingw interwale dziennym. Źródło: Stooq

Wykres 2. Getin Holdingw interwale dziennym. Źródło: Stooq

W minionych dniach pozytywnie wyróżniły się notowania Getin Holdingu, który w przekroju tygodnia zyskał ponad 10%. Z technicznego punktu widzenia istotne było pokonanie oporu na 2,22. Tym samym otwarta została droga do poziomu 2,54, co przy obecnym poziomie 2,28 zwiastowałoby możliwość kolejnej 10-procentowej zwyżki. Ewentualna korekta sięgnęłaby okolic 2,13, lecz wymagałaby przebicia od góry niedawno pokonanego oporu.