Kolejny słaby tydzień na warszawskiej giełdzie zwieńczony został mocnymi spadkami w dniu trzech wiedźm, czyli dniu wygasania serii kontraktów, tym razem czerwcowych. Głównie w efekcie piątkowej sesji WIG stracił w ujęciu całego tygodnia 1,7%. Indeksy małych i średnich spółek spadały po ok. 2%, natomiast WIG20 poszedł w dół aż o 2,5%, ale część spadku to efekt dywidend spółek, bowiem WIG20, w przeciwieństwie do WIG, jest indeksem cenowym, a nie dochodowym, czyli nie uwzględnia dywidend. Dane z polskiej gospodarki można było uznać za rozczarowujące – o ile sprzedaż detaliczna nie zawiodła, tak produkcja przemysłowa znowu mocno rozminęła się z konsensusem. Jednak nie tutaj należy upatrywać źródeł słabości GPW (aczkolwiek dane mogły wzmocnić efekt spadków), ale przede wszystkim w kiepskim sentymencie do Europy. Na głównych europejskich parkietach także dominowały spadki – DAX deprecjonował o 1,4%, a CAC40 o 1,8%. W przypadku strefy euro bardzo słaby był początek tygodnia, kiedy to inwestorzy dyskontowali fiasko weekendowych rozmów rządu Grecji z europejskimi oficjelami. Problemami na starym kontynencie nie bardzo przejmowali się Amerykanie – indeks S&P500 urósł o 0,8%, wchodząc powyżej poziomu 2100 pkt, DJIA poszedł w górę o 0,7%, a NASDAQ ze wzrostem o 1,3% ustanowił nowy historyczny szczyt.

Duża ilość danych makro z zeszłego tygodnia sprowadza się przede wszystkim do tego, że mieszane dane z USA nakazały członkom FOMC większą ostrożność. W efekcie obniżono, i to znacznie, prognozę wzrostu gospodarczego na ten rok, posiłkując się słabymi danymi za I kw. Projekcje stóp procentowych także poszły w dół – w tym roku powinny być 2 podwyżki, a w porównaniu z majową projekcją żaden z członków FOMC nie widzi głównej stopy powyżej 1% na koniec 2015 r. (w maju było ich 4). Stóp procentowych na przedwakacyjnym posiedzeniu oczywiście nie zmieniono. Gołębie posiedzenie Fed zostało odebrane pozytywnie przez rynki kapitałowe, głównie za Oceanem. Zacieśnianie polityki pieniężnej w USA to temat minimalnie na wrzesień, a więc jeszcze dosyć odległy. Z kolei problemy ze stabilnością strefy euro to poważny kłopot Europy i widać to po zachowaniu indeksów. Przy założeniu, że uda się osiągnąć porozumienie co do Grecji przed 30 czerwca, europejskie indeksy powinny być dużym beneficjentem spadku awersji do ryzyka na Starym Kontynencie.

Szanse na takie porozumienie po weekendzie pojawiły się. Premier Tsipras odbył telefoniczną rozmowę z kanclerz Merkel, prezydentem Hollandem oraz szefem KE J. C. Junckerem, podczas której miał przedstawić propozycję rozwiązania. Może ona być debatowana w KE, o ile do niej trafi, oraz na dzisiejszym nadzwyczajnym szczycie przywódców państw strefy euro. Jeśli popłyną stamtąd optymistyczne wieści, może to być tydzień wzrostów.

Analiza techniczna

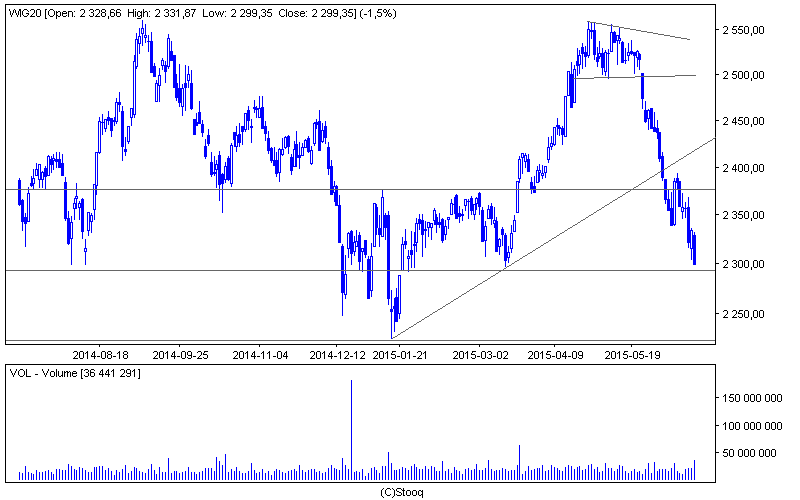

Wykres 1. WIG20 w interwale dziennym. Źródło: Stooq

W tygodniach od wyborów prezydenckich WIG20 nie ma dobrej passy. W ostatnich 5 dniach sesyjnych stracił 2,5%, docierając do okolic okrągłego poziomu 2300 pkt, a niepokojąco wygląda wzrost obrotów przy taki niskim poziomie. Jeśli wsparcie na 2300 pkt zostanie pokonane, kolejnym celem niedźwiedzi będzie poziom 2225 pkt, czyli tegoroczne minimum. Sytuację byków poprawiłoby nieco wejście kursu powyżej oporu na 2376 pkt, ale nieco wyżej przebiega linia trendu wzrostowego i dopiero powrót powyżej niej byłby mocniejszym argumentem do kupna WIG20.

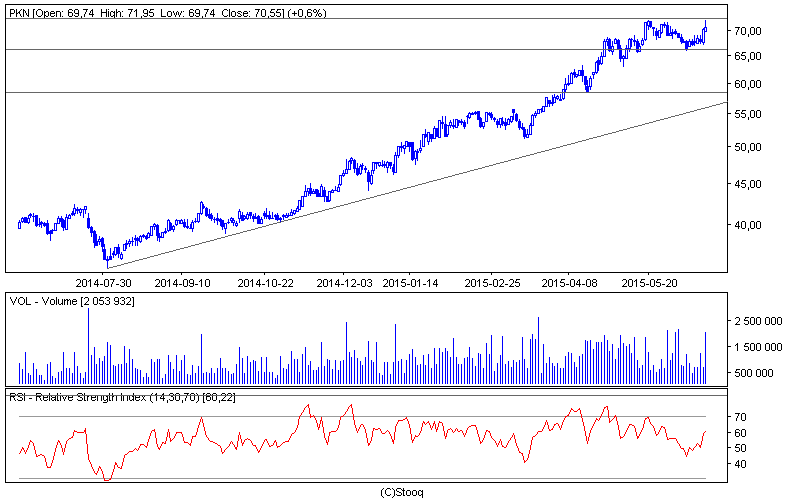

Wykres 2. PKN Orlenw interwale dziennym. Źródło: Stooq

Przy bardzo słabym indeksie WIG20, PKN Orlen w zeszłym tygodniu zyskał aż 5,1%, co głównie miało miejsce w drugiej części tygodnia. Kurs nawet ustanowił nowe roczne i zarazem historyczne maksimum na 71,95 PLN (bijąc poprzednie o zaledwie 3 gr), nie zdołał się jednak utrzymać na tak wysokim poziomie. Pod koniec tygodnia, w dniu trzech wiedź, nastąpiła lekka dystrybucja akcji Orlenu, ale przy tak ważnym oporze większy „przemiał: akcji to sprawa dosyć naturalna, szczególnie przy tak płynnej spółce. Oscylator RSI daje jeszcze sporo miejsca do wzrostów, trend jest także sprzyjający, dlatego spodziewamy się, że z aktualnej konsolidacji 66-72 PLN nastąpi wyłamanie się górą i ruch na poziom 80 PLN.