Tag: wydatki

Oszczędności w biznesie – jak zmniejszyć wydatki?

Oszczędności w biznesie - jak zmniejszyć wydatki czasach kryzysu? Pandemia zmusiła wiele firm do szukania oszczędności. W jaki sposób optymalizować koszty w trudnych czasach,...

Oszczędności na czarną godzinę – Polakom ich brakuje

Nie mamy oszczędności na czarną godzinę. A przynajmniej ogromna większość z nas ich nie ma. Co więcej, ci którzy je posiadają mają ich zbyt...

Cudzoziemcy wydają w Polsce coraz więcej pieniędzy. Co kupują najchętniej?

Według GUS tylko w III kwartale tego roku obcokrajowcy wydali w Polsce 11,7 mld zł, czyli o 7,7 proc. więcej niż w analogicznym okresie...

Prosty sposób zbierania i kontrolowania pieniędzy

PayPal udostępnił właśnie nowy i prosty sposób zbierania i kontrolowania pieniędzy na wspólne wydatki z rodziną i przyjaciółmi w ramach konta PayPal. Dzięki Zbiórce,...

Lipka: Ceny żywności ostro w górę! Emeryci i renciści tracą najwięcej

Rosnące ceny żywności dotykają wszystkich konsumentów, ale najbardziej emerytów i rencistów, którzy nie korzystają z silnego wzrostu wynagrodzeń czy też transferów socjalnych z programu...

Mężczyźni częściej zalegają z opłatami, niż kobiety

Na początku października 2017 r. 1,8 mln Polaków posiadało 3 mln długów o łącznej wartości niemal 25 mld zł – wynika z danych ERIF...

Czy milenialsi faktycznie mają inne oczekiwania w pracy?

Czego tak naprawdę szukają u pracodawcy milenialsi? Dla ponad połowy najważniejsze są zarobki. W dużej mierze oczekiwania pokolenia Y (czyli milenialsów) są zbieżne z oczekiwaniami...

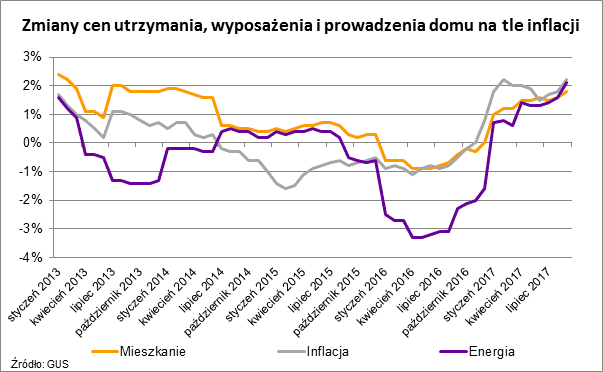

Para wydaje na mieszkanie 568 zł

Podwyżki cen opału to główny powód wrześniowych podwyżek kosztu utrzymania mieszkania i jego wyposażenia. Statystyczna para wydaje na ten cel średnio 568 złotych, a...

Na zakupy z kartą czy gotówką?

Według badań NBP, dwie trzecie Polaków uważa, że płatności kartą i smartfonem są wygodniejsze niż gotówką. Głównie ze względu na szybkość i bezpieczeństwo. Transakcja...

Na co Polacy wydają 500+

Belgowie mają powiedzenie: „Jedno dziecko to jeden dom”. Wrzesień to jeden z najtrudniejszych okresów w życiu każdego rodzica. Nie tylko muszą zadbać o logistykę przedszkolno-szkolną,...

Oszczędzaj i ucz oszczędzać

Oszczędzaj i ucz oszczędzać” – dzisiejsi trzydziesto- i czterdziestolatkowie mogą pamiętać to hasło ze szkoły, gdy odkładali pieniądze w Szkolnych Kasach Oszczędności. Kiedyś była...

Pracodawcy niezadowoleni z budżetu Funduszu Pracy

Nie można zaakceptować archaicznej, niedostosowanej do wyzwań rynku pracy, formuły wykorzystania środków z Funduszu Pracy. Wątpliwości budzi zmniejszenie środków na aktywne formy przeciwdziałania bezrobociu...

Zachowania finansowe polskich par

Ponad połowa Polaków, którzy są w związkach, uważnie analizuje swoje wydatki. Jak pokazało badanie przeprowadzone na zlecenie Grupy KRUK „Budżet domowy polskich par”, prawie...

Co sprzedają Polacy, aby uzupełnić „dziury w portfelu”?

Ankietowani w zrealizowanym na zlecenie Lindorff SA badaniu „Sytuacja materialna Polaków” przyznali (42%), że przynajmniej raz w życiu sprzedali swoje dobra materialne, aby poprawić sytuację...

3 kroki planowania budżetu

Według danych GUS-u, na koniec zeszłego roku liczba zarejestrowanych jednoosobowych działalności gospodarczych w Polsce wyniosła blisko 3 mln. Prowadzenie własnej firmy może być bardziej...

Starczewska-Krzysztoszek: Przemysł w Polsce Wschodniej silnie rośnie

Produkcja sprzedana przemysłu wzrosła w ciągu pierwszych 6. miesięcy 2017 r. o 5,7 proc. r/r. W największym stopniu w województwie świętokrzyskim, o 13,7 proc....

Jak płacić na zagranicznych wycieczkach?

To w jaki sposób płacimy ma wpływ na nasze wakacyjne wydatki. Przykład? Żeby nie narazić się na niekorzystne kursy przewalutowania, zwykle warto płacić w...

Starczewska-Krzysztoszek: Zainteresowanie zakupami nieco słabsze

W czerwcu 2017 r. sprzedaż detaliczna wzrosła o 5,8 proc. r/r (w cenach stałych), a o 1,6 proc. w stosunku do maja br. –...

O 20 mld zł może być niższy deficyt budżetu

Dane o budżecie państwa po maju mogą oznaczać, że na koniec roku deficyt będzie niższy nawet o 20 mld zł od założonego w tegorocznym...

Własne mieszkanie jako siedziba firmy?

Już blisko 3 mln osób w Polsce zdecydowało się na założenie jednoosobowej działalności gospodarczej. Część z nich na siedzibę swojej firmy wybrało własne mieszkanie,...

Twoje miejsce na biznes

Poszukiwanie miejsca, w którym zlokalizujesz swój biznes przypomina nieco wybór mieszkania. Musisz dopasować je do swoich preferencji i możliwości finansowych, zastanowić się nad lokalizacją,...

Oszczędności od narodzin

Już prawie połowa polskich rodziców deklaruje, że odkłada pieniądze na przyszłość swoich dzieci – wynika z badania „Dojrzałość Finansowa Polaków 2017”. Co ciekawe, duża...

Jak wystartować z własnym biznesem?

Start każdego biznesu wymaga przede wszystkim innowacyjnego pomysłu, który będzie w stanie przebić się przez konkurencję i zacząć funkcjonować na rynku na stabilnej pozycji....

Wielkanocne wydatki Polaków

Prawie co trzeci Polak planuje w tym roku przeznaczyć na organizację Świąt Wielkiej Nocy od 300 do 500 zł. Niewiele mniej, bo 1/5 respondentów...

Walentynkowe zakupowe szaleństwo – wskazówki na wzrost sprzedaży

Prawdziwe walentynkowe szaleństwo zakupowe, jak większość trendów, przybyło ze Stanów Zjednoczonych. Według tamtejszej Narodowej Federacji Handlu, Amerykanie w ubiegłym roku wydali blisko 20 mld $...

„nawet 95 proc. osób nie ma planu finansowego”

Budżet domowy to podstawowe narzędzie do zarządzania własnymi finansami. Niewielu Polaków jednak planuje swoje budżety na cały rok. Tymczasem taki plan pozwala na realne...

Jak drobne oszczędności zamienić na wymarzone wakacje?

Gdy siedzisz nad filiżanką kawy w małej kawiarni, możesz mieć poczucie, że dla Ciebie czas zatrzymał się w miejscu. To nic, że kelnerzy uwijają...

Polak – milioner: roztropny i hedonistyczny

Najpierw mieszkanie, następnie edukacja dzieci i… wsparcie organizacji charytatywnych – to trzy główne cele, na które Polacy wydaliby pieniądze, gdyby wygrali lub otrzymali w...

Polaków wakacji planowanie

W tym roku kalendarz długich weekendów nas nie rozpieszcza, dlatego Polacy już myślą o wakacyjnych podróżach. Z raportu Expandera i Travelplanet.pl wynika, że swój urlop...

Kolejne Święta – kolejny problem?

Jak wynika z badania „Postawy Polaków wobec oszczędzania” Fundacji Kronenberga przy Citi Handlowy, jedynie co czwarty Polak planuje swoje wydatki z półrocznym wyprzedzeniem, jeszcze...