Tag: kredyt bankowy

5 ważnych pytań o kredyt hipoteczny dla przedsiębiorców

5 ważnych pytań o kredyt hipoteczny dla przedsiębiorców. Proces uzyskania kredytu hipotecznego przez osoby prowadzące działalność gospodarczą jest bardziej złożony niż w przypadku etatowców....

Jak dziś finansować inwestycje?

Jak dziś finansować inwestycje? W 2021r. we wszystkich 27 krajach UE, ponad 75% firm MŚP posiłkowało się zew. źródłami finansowania. Europejscy przedsiębiorcy, wymieniając najbardziej...

Unieważnienie kredytu – banki chcą ominąć wyrok TSUE w sprawie Dziubak

Unieważnienie kredytu - wyrok TSUE w sprawie Dziubak. Po wyroku TSUE w sprawie Dziubak C-260/18, banki wciąż szukają furtki, aby ominąć ten wyrok. TSUE...

Kredyt z rodzicami – nie zawsze opłacalny

Kredyt hipoteczny i najdzieję na jego zaciągnięcie może zniweczyć niska zdolność kredytowa. Chyba że znajdziemy współkredytobiorcę, który poprawi naszą pozycję w banku. Najczęściej wybór...

1,5 mln Polaków korzysta z pożyczek pozabankowych – wynika z danych...

Polacy pożyczają pieniądze poza bankami. Z takich pożyczek w zeszłym roku skorzystało już 1,5 mln osób. Taka forma jest szczególnie popularna wśród klientów, którzy...

Jakie są cele nowego Prezesa Mazowieckiego Regionalnego Funduszu Pożyczkowego

Tomasz Szymanik: Celem jakie sobie postawiłem przychodząc do Funduszu to przede wszystkim wzrost udzielanych pożyczek poprzez zwiększenie oferty produktowej oraz pozyskanie dzięki temu większej...

Co trzeci mikroprzedsiębiorca spotyka się z odmową udzielenia finansowania

Połowa małych przedsiębiorców planuje ubiegać się o finansowanie w ciągu najbliższego roku. Dodatkowe fundusze są im potrzebne głównie na zakup nowego sprzętu, poszerzenie zakresu...

Inwestując sięgamy po leasing

Związek Polskiego Leasingu, członek Konfederacji Lewiatan, reprezentujący polski sektor leasingowy podał, że w okresie od stycznia do końca września br. firmy leasingowe sfinansowały inwestycje...

Małe i średnie firmy polubiły faktoring

Odsetek mikro, małych i średnich firm, które deklarują, że do finansowania bieżącej działalności wykorzystują faktoring podwoił się w ciągu zaledwie jednego roku - wynika...

Sagan: Większość polskich przedsiębiorców nie dba o kondycje finansową

Z opublikowanego w lipcu badania Związku Banków Polskich (ZBP) wynika, iż kredyt bankowy jest obecnie najbardziej powszechnym źródłem finansowania dla 48 proc. średnich firm...

Wzrasta popularność pożyczek na leczenie

Według Polskiej Agencji Prasowej rynek kredytowy w Polsce to blisko 650 mld złotych. Prawie 95 proc. kredytów pochodzi z sektora bankowego, kolejne 3 proc....

Leasing dominuje nad kredytem bankowym

W związku z rosnącą liczbą inwestycji, w II kwartale br. co piąty przedsiębiorca z sektora MŚP oczekiwał, że będzie więcej korzystać z finansowania zewnętrznego...

Wynajmuj mieszkanie legalnie

Wynajem mieszkania to ciekawy i popularny pomysł na bezpieczną i przyszłościową inwestycję. Nieruchomości z reguły nie tracą swojej wartości z upływem czasu (a najczęściej...

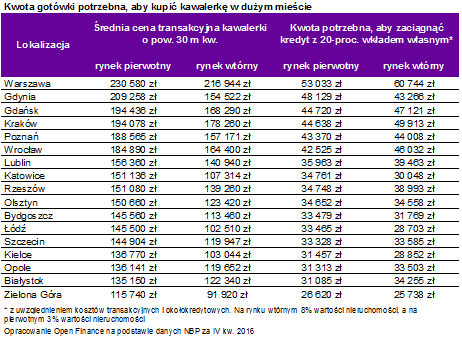

Na kawalerkę 60tyś

20% wkładu własnego to nie wszystko. Żeby kupić mieszkanie trzeba mieć też pieniądze na notariusza, podatki, prowizję pośrednika, opłaty sądowe czy te związane z...

W siłę rosną mikro i małe firmy

Mikro i małe firmy więcej eksportują i inwestują. 49% firm inwestowało w 2016 r - to najwyższy wynik w 7-letniej historii badania "Raport o sytuacji...

Gdzie szukać informacji o finansowaniu inwestycji w firmie?

Początek roku to niekiedy nowa strategia rozwoju firmy, z którą wiążą się nowe inwestycje. Te z kolei generują, często nie małe, dodatkowe nakłady kosztów....