Niechętny zmianom i samodzielnie podejmujący decyzje dotyczące wyboru produktów finansowych – taki portret Polaka wyłania się na podstawie raportu „Polak finansowym…singlem”. Jak wynika z badania przeprowadzonego przez instytut ARC Rynek i Opinia na zlecenie Avivy, niezależnie od tego, czy jesteśmy w związku czy nie, pod względem finansowym zachowujemy się jak single. Jedynie co piąty z nas, zarządzając budżetem, pyta o zdanie swoich bliskich. Równie rzadko radzimy się specjalistów, jedynie co trzeci po poradę udaje się do eksperta. Co ciekawe, nasze preferencje dotyczące oszczędzania różnią się zależnie od zamieszkiwanego regionu.

Finansowo jesteśmy singlami

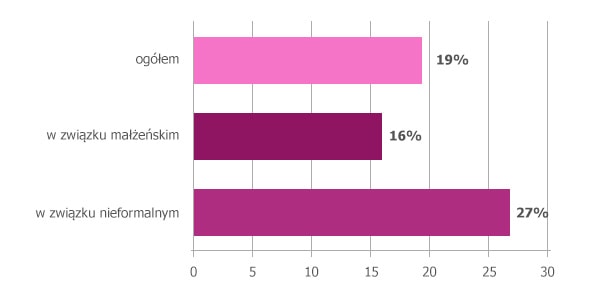

W kwestii gromadzenia kapitału zachowujemy się jak typowi single. Jak wynika z raportu „Polak finansowym… singlem”, decyzje dotyczące zarządzania budżetem domowym podejmujemy najczęściej samodzielnie. Zaledwie 20% z nas radzi się przy tym bliskich. Co więcej, na skłonność do konsultacji nie wpływa fakt pozostawania w związku małżeńskim – w tym przypadku odsetek osób zasięgających rady partnera jest jeszcze niższy i wynosi jedynie 16%.

Konsultowanie z bliskimi decyzji dotyczących oszczędzania

Badanie przeprowadzone na ogólnopolskiej próbie 1 606 dorosłych Polaków, deklarujących posiadanie oszczędności powyżej 1 000 zł. Badanie zrealizowane w dniach 30.10-5.11.2015 techniką CAWI na panelu internetowym Epanel.pl przez instytut badawczy ARC Rynek i Opinia na zlecenie Aviva Investors TFI.

Źródło: „Polak finansowym… singlem? Jak oszczędzają Polacy. Raport Aviva 2016”

Polacy równie rzadko korzystają z pomocy specjalistów – Wybierając sposób oszczędzania nie sięgamy po pomoc fachowców. Zaledwie co piąty z nas konsultuje się z pracownikami banku, a 10% sięga po pomoc ekspertów z innych instytucji finansowych – mówi Marek Przybylski, prezes Aviva Investors TFI. – Okazuje się zatem, że aż 58% Polaków swoje wybory dotyczące lokowania oszczędności podejmuje całkowicie samodzielnie. Efektem takiego podejścia jest zwykle poprzestawanie na najprostszych produktach – lokatach czy kontach oszczędnościowych. Gdy jednak chodzi o produkty spoza tej kategorii, barierą może okazać się przyzwyczajenie, brak wiedzy i możliwości do spojrzenia na swoje finanse w szerszej perspektywie.

Finansowi krótkodystansowcy

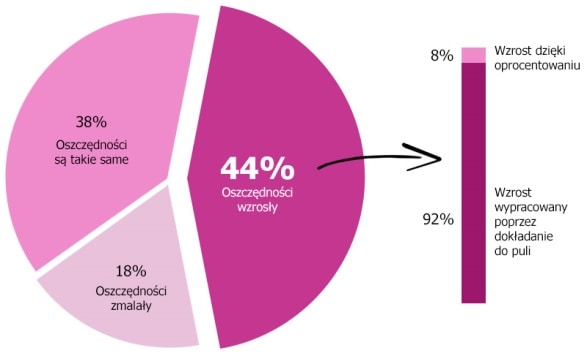

Chociaż rośnie liczba osób biegających w maratonach, to pod względem finansowym jesteśmy sprinterami. Zaledwie 3% z nas odkłada środki z myślą o emeryturze, a najczęściej wybierane produkty to te zakładające oszczędzanie krótkookresowe. Co trzeci z nas decyduje się na instrumenty finansowe pozwalające podjąć środki po upływie roku. Mimo że aż 2/5 Polaków deklaruje zwiększenie oszczędności w stosunku do roku ubiegłego, to jednak zaledwie 8% osób zauważa, że wzrost jest wynikiem kapitalizacji odsetek.

Poziom oszczędności w stosunku do poprzedniego roku

Badanie przeprowadzone na ogólnopolskiej próbie 1 606 dorosłych Polaków, deklarujących posiadanie oszczędności powyżej 1 000 zł. Badanie zrealizowane w dniach 30.10-5.11.2015 techniką CAWI na panelu internetowym Epanel.pl przez instytut badawczy ARC Rynek i Opinia na zlecenie Aviva Investors TFI.

Źródło: „Polak finansowym… singlem? Jak oszczędzają Polacy. Raport Aviva 2016”

Umiarkowany optymizm finansowy

Z danych raportu wynika, że aż 7 na 10 Polaków jest niezadowolonych z osiąganego zysku z oszczędności. Pomimo to nie decydujemy się na zmianę strategii pomnażania kapitału, a wyboru konkretnych produktów dokonujemy pomijając analizę rozwiązań dostępnych na rynku. Dla 1/3 Polaków najważniejsze są przy tym bezpieczeństwo środków, natomiast dla 18% – stały dostęp do ulokowanego kapitału. Jedynie co czwarty z nas przy wyborze kieruje się przede wszystkim wysokością oprocentowania, co piąty w ogóle nie interesuje się produktami oszczędnościowymi, trzymając pieniądze na nieoprocentowanych RORach, bądź pozwalając na automatyczne odnawianie się lokaty.

– Wiele osób nie zdaje sobie sprawy jak duże znaczenie ma pomnażanie oszczędności. – mówi Jarosław Sadowski, Expander Advisors. – Dla przykładu załóżmy, że odkładamy na emeryturę 500 zł miesięcznie przez 30 lat. Trzymając je w gotówce lub na nieoprocentowanym rachunku zbierzemy 180 000 zł. Kwota ta może być jednak znacznie wyższa. Jeśli kolejnych wpłat dokonywalibyśmy na dobrą lokatę bankową o oprocentowaniu 2,5% to uzyskamy ok. 250 000 zł. Oszczędzając 500 zł miesięcznie można także zebrać ok. 370 000 zł, czyli ponad dwa razy więcej niż w przysłowiowej skarpecie. To jednak pod warunkiem, że oszczędności będą inwestowane, a średnia stopa zwrotu wyniesie 5% w skali roku. Tyle oczywiście nie zyskamy obecnie na lokacie bankowej.

Regionalne style oszczędzania

W zależności od województwa, Polacy obierają różne strategie pomnażania kapitału. Najbardziej oszczędnym regionem okazało się województwo podlaskie, gdzie blisko 4 na 5 badanych w 2015 r. posiadało odłożone środki finansowe. Słynący ze swej gospodarności Wielkopolanie pod tym względem znaleźli się „dopiero” na czwartej pozycji. Jak wynika z raportu Avivy, Pomorzanie są najbardziej samodzielni w decyzjach finansowych, Mazowszanie zgromadzili największe oszczędności, ale to mieszkańcy Podlasia najwyżej oceniają własną kondycję finansową.

– Z badania wynika, że w kwestiach oszczędzania trudno mówić o podziale na Polskę A i B. Polacy o podobnym podejściu do kwestii gromadzenia kapitału zamieszkują województwa oddalone od siebie, natomiast bliscy sąsiedzi miewają odmienne zdanie na ten temat – mówi Marek Przybylski, Aviva Investors TFI. – Przykładowo, Pomorzanie odnotowali największy przyrost oszczędności w stosunku do roku poprzedniego, zaś mieszkańcy Pomorza Zachodniego najczęściej deklarowali spadek zgromadzonego kapitału w 2015 roku.