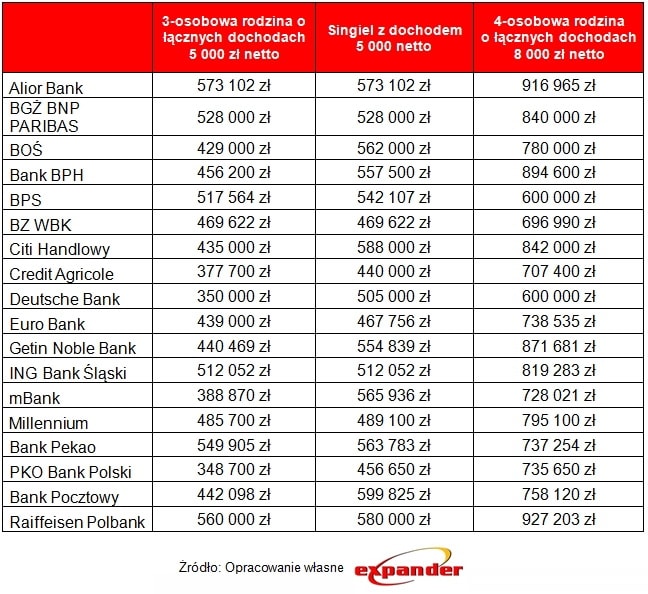

Atrakcyjność oferty kredytu hipotecznego zależy nie tylko od jego kosztu, ale również dostępności. Expander zwraca uwagę, że część banków wymaga nie 10%, lecz aż 20% wkładu własnego. Poza tym w poszczególnych bankach bardzo różnie liczona jest maksymalna dostępna kwota kredytu. Dla przykładu rodzina z dochodem 5 000 zł netto w Alior Banku dostanie nawet 573 000 zł, a w PKO BP tylko 348 000 zł.

Osoby poszukujące kredytu hipotecznego nierzadko skupiają się głównie na znalezieniu najtańszej oferty. Warto jednak zacząć porównywanie nie od kosztów, lecz od wymaganego wkładu własnego i zdolności kredytowej. Co prawda, przepisy wymuszają na bankach wymóg 10% wkładu własnego, jednak część z nich od kredytobiorców oczekuje większych oszczędności. Bank BPH, Citi Handlowy, Credit Agricole i ING Bank Śląski udzielają kredytów tylko tym, którzy posiadają aż 20% wkładu własnego. Jeśli nie mamy tak dużego kapitału, od razu możemy wykluczyć ich oferty.

Kolejny krokiem powinno być porównywanie ofert pod względem ceny, ale jednocześnie trzeba kontrolować, czy nasz dochód wystarcza na uzyskanie oczekiwanej kwoty kredytu w danym banku. Różnice w tym zakresie są bowiem ogromne. Rodzinie z dochodem 8 000 zł netto Raiffeisen Polbank udzieli kredytu nawet na 927 000 zł, tymczasem Deutsche bank nie pożyczy jej więcej niż 600 000 zł. Różnica wynosi więc ponad 300 000 zł. W przypadku rodziny o niższych dochodach (5 000 zł netto) rozbieżność ta nadal jest bardzo wysoka, gdyż wynosi ponad 200 000 zł. W skrajnych przypadkach zdarza się nawet, że w części banków klient nie może liczyć choćby na niewielki kredyt, a w innych dostanie ponad 100 000 złotych.

Co więcej, znaczne różnice w zdolności kredytowej zdarzają się także w obrębie jednej instytucji. Osoby o dokładnie takich samych dochodach i wydatkach mogą czasami otrzymać zupełnie inne propozycje kredytów w tym samym banku. Dzieje się tak dlatego, że instytucje wyliczając zdolność kredytową, biorą pod uwagę również ocenę ryzyka. Dla przykładu jeśli jeden wnioskodawca ma bardzo dobrą historię kredytową, a drugi w przeszłości spóźniał się ze spłatą rat, to ten drugi z pewnością uzyska niższy kredyt lub może nawet spotkać się z odmowną.

Ważne są również ponoszone wydatki. Ktoś, kto już spłaca jakieś kredyty otrzyma niższe wsparcie niż osoba, która zarabia tyle samo, ale nie jest zadłużona. Poza tym kilkuosobowa rodzina dostanie niższy kredyt niż singiel. Dla banków każda dodatkowa osoba w rodzinie jest bowiem rozumiana jako koszt (zakup żywności, ubrań, opłaty związane z edukacją itp.). W rezultacie Citi Handlowy pożyczy singlowi z dochodem wynoszącym 5 000 zł aż o 177 000 zł więcej niż 3-osobowej rodzinie z dokładnie takim samym dochodem.

Jedynie w 4 z 18 badanych przez nas bankach zdolność kredytowa singla i trzyosobowej rodziny są dokładnie takie same. Nie oznacza to, że banki te nie uwzględniają kosztów życia. Prawdopodobnie zaletą rodziny, która równoważy koszty utrzymania, są dwa niezależne źródła dochodów. Jeśli singiel straci pracę i nie znajdzie nowej, to nie będzie mógł spłacać rat. W rodzinie jeśli jedno z małżonków straci zatrudnienie, to wciąż ma ona jeszcze dochody drugiego.

Jaka kwotę kredytu można uzyskać w poszczególnych bankach

autor: Jarosław Sadowski, Główny analityk firmy Expander