Koniunktura na naszym rynku akcji w tym roku kapryśna, lokaty bankowe i detaliczne obligacje skarbowe nie dają zarobić, tymczasem nie brakuje rynków, na których można osiągnąć pokaźne zyski. Nie trzeba przy tym wielkich pieniędzy ani wyrafinowanych instrumentów. Wszystko dostępne jest na naszej giełdzie. Tylko zainteresowania brak.

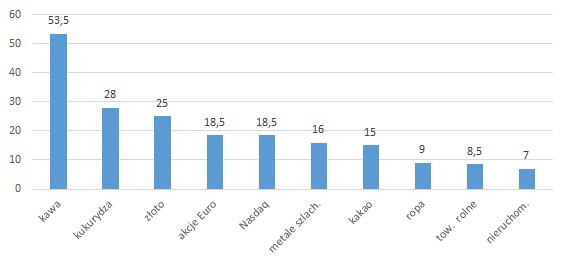

Od początku tego roku można było zarobić ponad 50 proc. na wzroście cen kawy. Niemal 30 proc. przyniosła inwestycja w kukurydzę. Nawet na złocie, którego notowania wzrosły o 6 proc., można było zyskać 25 proc. A wszystko to na warszawskiej giełdzie, nie sięgając po wyrafinowane instrumenty finansowe, wymagające wielkiej wiedzy, sporych pieniędzy czy związanych z dużym ryzykiem. Nie sięgając na giełdy zagraniczne, można było korzystać z hossy na największych akcjach europejskich i amerykańskim rynku technologicznym Nasdaq, zyskując niemal 19 proc. w ciągu ośmiu miesięcy. Są też dostępne instrumenty związane z cenami ropy naftowej, towarów rolnych, nieruchomości i wielu innych. W sumie różnego rodzaju certyfikatów notowanych na naszym parkiecie mamy ponad 150.

Tę szeroką ofertę zapewniają certyfikaty inwestycyjne, emitowane przez kilkanaście polskich i zagranicznych instytucji finansowych i notowane na warszawskiej giełdzie. Kupować i sprzedawać można je tak samo jak akcje, płacąc zwykłe prowizje giełdowe. Bez żadnych komplikacji, dodatkowych opłat, specjalnych warunków. Wartość większości z notowanych certyfikatów waha się od kilkudziesięciu do kilkuset złotych. By śledzić ich notowania wystarczy dostęp do większości popularnych portali internetowych, niekoniecznie specjalistycznych.

Oczywiście notowania certyfikatów podążają w różnych kierunkach, zgodnie ze zmianami cen instrumentów, na które opiewają. Można więc na nich i zarobić i stracić, tak jak na akcjach, ryzyko więc jest porównywalne do większości giełdowych inwestycji. Można jednak przy ich użyciu konstruować zróżnicowane portfele, dzięki czemu ryzyko można ograniczyć.

Zmiany notowań wybranych certyfikatów inwestycyjnych notowanych na GPW

(od początki roku, w proc.)

Źródło. Stooq.pl.

Podejrzliwy inwestor będzie się z pewnością doszukiwał jakiegoś „haczyka”, skoro bowiem wszystko tak pięknie wygląda, to pewnie gdzieś musi on tkwić. Rzeczywiście, haczyk tkwi w małej popularności tych instrumentów, czego konsekwencją są bardzo niskie obroty nimi. To jeden z najpoważniejszych czynników ryzyka. Mało płynny instrument najczęściej łatwiej kupić niż sprzedać, szczególnie jeśli sprzedając chcemy osiągnąć cenę wyższą niż przy zakupie. W przypadku certyfikatów, podobnie jak i sporej części innych instrumentów, oferowanych poprzez warszawską giełdę, mamy do czynienia z paradoksem polegającym na tym, że niewielka płynność staje się przeszkodą w zdobyciu popularności przez dany instrument, a brak popularności powoduje, że płynność jest niewielka.